ATLANTIA AUTOSTRADE

ATLANTIA AUTOSTRADE

1 - DAGOREPORT! BENETTON AL CONTRATTACCO – PER CONTRASTARE L’ASSALTO AD ATLANTIA DA PARTE DI FLORENTINO PEREZ E DEI FONDI INTERNAZIONALI GIP E BROOKFIELD, A PONZANO VENETO CIRCOLA L’IDEA DI LANCIARE UN’OPA AMICHEVOLE SU ATLANTIA, CON IL SUPPORTO DI BLACKSTONE E ALTRE BANCHE, TOGLIENDOLA COSÌ DALLA BORSA

alessando benetton

alessando benetton

2 - I BENETTON PRONTI ALLA PRIMA MOSSA UN'OPA SU ATLANTIA CON CRT E I FONDI

Claudia Luise e Francesco Spini per “La Stampa”

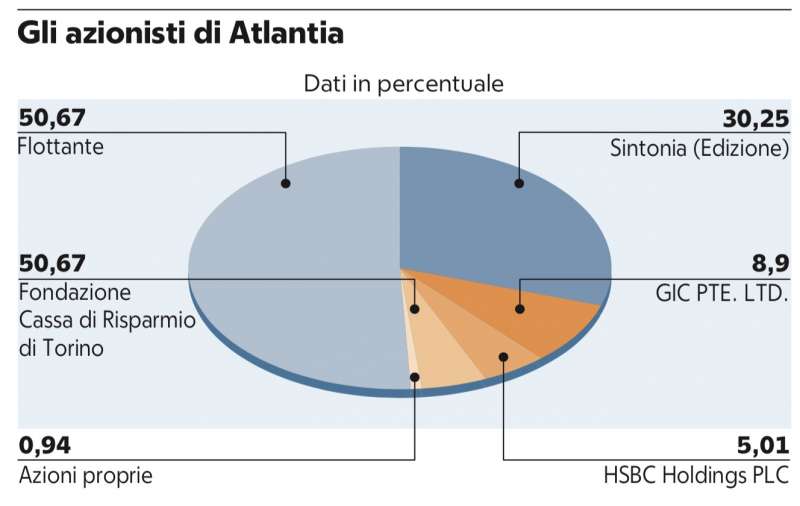

Da domani in avanti ogni giorno può essere quello buono. Di certo c'è che i Benetton hanno deciso di passare all'azione, togliere Atlantia da Piazza Affari lanciando un'Opa insieme con un socio di fiducia, il fondo Blackstone, a cui vanno affiancando altri soggetti finanziari come Fondazione Crt e il fondo Gic.

Il lavoro di Edizione, supportata da Mediobanca, entra nello sprint finale per far decollare l'operazione - a quanto scrive Bloomberg - già da mercoledì. I finanziamenti sarebbero già pronti. Il lavoro si concentra sulla struttura di BidCo, il veicolo che lancerà l'offerta e che sarà controllato al 51% da Edizione, la cassaforte dei Benetton.

GLI AZIONISTI DI ATLANTIA - GRAFICO SBAGLIATO SU REPUBBLICA

GLI AZIONISTI DI ATLANTIA - GRAFICO SBAGLIATO SU REPUBBLICA

Gli sforzi nelle ultime ore si sono concentrati a coinvolgere, oltre a Blackstone, anche i soci storici di Atlantia che da anni affiancano Treviso. Crt, al proposito, ha riunito un cda che ha deliberato di trasferire una parte del 4,54% attualmente detenuto nel gruppo specializzato nelle infrastrutture. Per ragioni regolamentari la fondazione può trasferire circa il 3%. Il restante 1,5% sarà monetizzato, vendendo le quote sul mercato, realizzando così una lauta plusvalenza.

florentino perez

florentino perez

Il prezzo a cui Crt ha acquistato sarebbe infatti intorno ai 17 euro. E ieri, in corso di seduta, il titolo di Atlantia è andato in altalena tra prese di beneficio, rialzi fin verso i massimi da febbraio 2020 a 22,1 euro, per ridiscendere nel finale, quando ha chiuso in calo dell'1,09% a 21,83 euro.

ABERTIS

ABERTIS

Anche Gic, il fondo sovrano di Singapore che ha l'8,29%, starebbe considerando l'opportunità di disinvestire dalla società quotata per partecipare invece nel soggetto non quotato, realizzando subito una plusvalenza ed evitando in futuro, in particolare in un frangente incerto come quello attuale, di dover adeguare il prezzo ai valori di mercato.

ATLANTIA

ATLANTIA

Quella che si annuncia è una delle operazioni più importanti dell'anno. Il nodo ora resta il prezzo a cui essa sarà lanciata. Il titolo resta su valori importanti, come si diceva, per questo gli osservatori ipotizzano un livello tra 24 e 25 euro come un possibile punto di lancio.

Altra grande incognita sarà la reazione della cordata composta da due fondi specializzati nel settore infrastrutturale come Gip e Brookfield che, da tempo, lavorava su un progetto teso a conquistare Atlantia per spacchettarla, cedendo la maggioranza delle autostrade spagnole di Abertis all'iberica Acs del magnate Florentino Perez. Un piano illustrato ai Benetton, ma da essi ritenuto inaccettabile al punto da far scattare la contromossa.

ABERTIS1

ABERTIS1

Ci sarà una risposta? La cordata "avversaria" ha sempre sostenuto di non avere intenzioni ostili, eppure anche solo per una questione reputazionale, dopo essere venuta allo scoperto potrebbe considerare un rilancio, da intendere come un caloroso invito a sedersi tutti intorno al tavolo delle trattative.

abertis

abertis