Andrea Greco per “la Repubblica - Affari & Finanza”

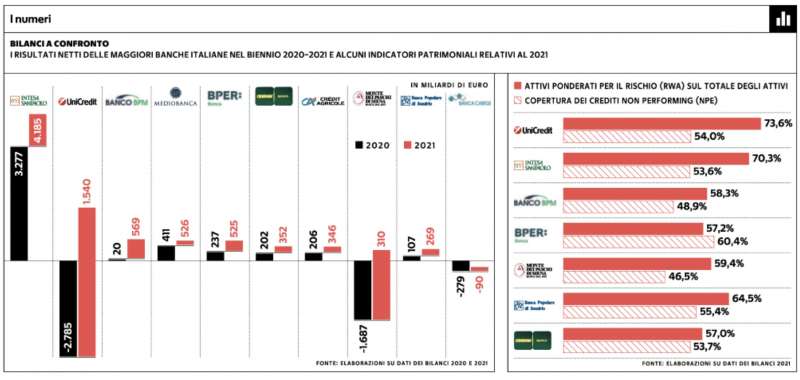

RISULTATI NETTI DELLE MAGGIORI BANCHE ITALIANE NEL BIENNIO 2020-2021 A CONFRONTO

RISULTATI NETTI DELLE MAGGIORI BANCHE ITALIANE NEL BIENNIO 2020-2021 A CONFRONTO

Cedole da lusso. Mercati gonfi di miliardi, pronti a elevarti e bastonarti. Fusioni per mangiare e non essere mangiati. In sei mesi l'asticella per i banchieri italiani si è parecchio alzata: gli investitori dei fondi, azionisti di riferimento, si fanno esigenti. Chi non li soddisfa rischia di perdere l'autonomia, e pur di soddisfarli il gioco si sta facendo duro, tra contabilità infiocchettate, "promesse" e manovre di sponda.

reazione delle borse alla guerra tra russia e ucraina 5

reazione delle borse alla guerra tra russia e ucraina 5

Questo è il mondo fino a prima dell'invasione russa in Ucraina. Le banche europee, e più le italiane, hanno chiuso un 2021 memorabile, in cui il rimbalzo delle Borse e i sostegni pubblici post pandemia hanno aumentato le commissioni a livelli record e minimizzato il costo del rischio di credito. Il bottino, sommando le ultime righe dei bilanci degli istituti quotati - la gran parte - è oltre 8,5 miliardi di profitti, laddove un anno prima Covid e lockdown li azzerarono.

intesa sanpaoo

intesa sanpaoo

Soprattutto, il 2021 passa agli archivi come l'anno della Grande distribuzione ai soci. Nel 2020 la Bce in Europa li aveva forzati alla dieta, ma da qualche mese si rifanno con gli interessi tra cedole di vario tipo e - per le due big e Mediobanca - riacquisti azionari. Intesa Sanpaolo e Unicredit hanno offerto ai soci rendimenti 2021 oltre il 10%, e nei recenti piani strategici hanno promesso laute distribuzioni triennali: 22 miliardi la capoclasse, 16 la rivale.

carlo messina

carlo messina

Le inseguitrici come Banco Bpm e Bper provano ad adeguarsi, per non essere snobbate dal "mercato", sempre più protagonista e giudice. Alzare l'asticella, nella spirale ascendente di redditività-remunerazione-quotazione, è anche un modo per tenere a bada rivali più aggressivi o soci critici (come in Mediobanca).

Il caso Banco Bpm è un altro compendio: dopo il piano ambizioso di dicembre e la presentazione di bilancio più ambiziosa l'8 febbraio, l'azione è entrata sotto lo scudo della Borsa, con un +24% in una settimana che l'ha protetta dai preparativi di Unicredit per comprarsela, coronando i disegni di rafforzamento italiano dopo il naufragio del dossier Mps.

BORSA GUERRA RUSSIA UCRAINA

BORSA GUERRA RUSSIA UCRAINA

Ma la Borsa dà e toglie: e dagli assestamenti del settore dopo le scosse della guerra ucraina dipenderanno molte delle prossime strategie. Le reazioni degli investitori al piano 2025 di Intesa Sanpaolo, il 4 febbraio, scolpiscono la nuova stagione.

La strategia, che ha il merito rivendicato di essere "più industriale che finanziaria", disegna il gruppo nel prossimo decennio e contiene la crescita del risparmio gestito per 100 miliardi, la riconversione digitale per migliaia di dipendenti, investimenti per 5 miliardi in tecnologia di cui 650 milioni nella banca digitale Isybank, che farà risparmiare 800 milioni l'anno e diventerà il marchio commerciale di riferimento dei 13,5 milioni di clienti.

reazione delle borse alla guerra tra russia e ucraina 4

reazione delle borse alla guerra tra russia e ucraina 4

Il gruppo non ha certo trascurato gli azionisti, con cui ha una tradizione decennale di generosità. Ma l'azione in Borsa ha chiuso peggio dell'indice di settore, con un calo del 2,26% perché agli investitori non è piaciuto che gli utili distribuibili non siano saliti oltre il 70% attuale. L'ad Carlo Messina, incalzato dalle domande degli operatori, ha avuto il suo dire che il 70% è «il livello più alto tra le banche in Europa», che equivale a un 8-9% annuo di rendita e che la banca valuterà di anno in anno eventuali distribuzioni ulteriori.

jean pierre mustier elkette

jean pierre mustier elkette

«Non voglio impedire a nessuno di sognare, noi manteniamo gli impegni e le promesse». Un istante, plastico, che ha chiuso il cerchio di fuoco acceso due mesi prima da Andrea Orcel, il nuovo capo di Unicredit chiamato a recuperare dopo che la gestione sparagnina di Jean Pierre Mustier ha fatto precipitare la banca "paneuropea" alla quarta posizione di mercato nel Nord Italia, dov' è nata.

A inizio dicembre, nella sua strategia triennale battezzata non a caso Unicredit unlocked, Orcel aveva sprigionato molta redditività per gli azionisti, approfittando della maggiore patrimonializzazione, misurata dal 15,03% di capitale primario (Cet1) in rapporto agli attivi di rischio, e più alto di Intesa e quasi tutti i gruppi europei.

giuseppe castagna

giuseppe castagna

Nel piano, come in ogni uscita da nove mesi, Orcel si era mostrato laico sulle acquisizioni, viste sempre come strumento per rafforzare la redditività e le prospettive di guadagno dei soci (una classica impostazione da capo di una public company, quale è Unicredit). Ma dietro il velo di laicismo il banchiere che furoreggiò come regista delle più grandi fusioni bancarie europee dal 2000 sa bene che serve una leva più lunga in Italia, dove con l'11% del mercato Unicredit pesa per quasi metà della rivale di sempre.

È un assunto strategico che vale nonostante nei prossimi tre anni in Italia chiuderanno circa 2.500 sportelli (1.050 solo di Intesa Sanpaolo): perché gli sportelli magari valgono poco, ma depositi e clienti valgono eccome. Per questo risulta che Orcel e la sua squadra facciano girare, da sei mesi, fogli Excel con i numeri che mostrano l'eventuale convenienza delle principali combinazioni.

THE ECONOMIST SULLE BANCHE ITALIANE

THE ECONOMIST SULLE BANCHE ITALIANE

E per questo Banco Bpm, che ha poche sovrapposizioni con Unicredit e consentirebbe di raddoppiare fino al 20% il peso nella ricca Lombardia, è ritenuta una preda ideale. Ma i prezzi di Borsa non sono una variabile secondaria, dato che queste operazioni si fanno in buona parte scambiando azioni. Nel secondo semestre 2021 Unicredit s' era parecchio rafforzata rispetto a Banco Bpm, rendendo più allettante il blitz, che infatti secondo più fonti stava per partire ai primi di febbraio.

reazione delle borse alla guerra tra russia e ucraina 3

reazione delle borse alla guerra tra russia e ucraina 3

Ma due elementi hanno colmato parte del divario, rialzando del 24% in poche sedute l'azione Banco Bpm. Prima, l'8 febbraio, la diffusione di conti e cedole in rialzo, con l'aumento dal 40% al 50% degli utili distribuiti (e una promessa fino al 70% dall'ad Giuseppe Castagna, piuttosto ottimistica secondo alcuni analisti, insieme all'obiettivo di raddoppiare l'utile a 1 miliardo nel 2024). Il secondo elemento è la fuga di notizie che adombrava la possibile acquisizione ad horas.

È bastato perché la speculazione gonfiasse l'azione Banco Bpm a livelli che hanno fatto desistere Unicredit. Secondo fonti attendibili, la motivazione "tecnica" espressa da Orcel, benché irritato per la fuga di notizie seguita al dialogo con la Banca d'Italia sulla compatibilità dei "modelli interni" delle due banche, riguarda proprio il diverso assorbimento di capitale che sta a fronte degli attivi di Unicredit e di Banco Bpm.

Andrea Orcel

Andrea Orcel

I modelli, asseverati dalla vigilanza, sono un modo per allocare meno capitale basato sulle probabilità di perdita e le serie temporali. Unicredit, anche a causa della svendita di 17,7 miliardi di sofferenze nel 2017, ha un modello interno molto "denso", per cui a fine 2021 gli attivi ponderati per il rischio sono il 73,6% degli attivi totali (vedi tabella).

Banco Bpm, meno colpita da passate pulizie di bilancio, ha un 58,3% di densità, in linea con gli istituti di seconda fascia, mentre Intesa Sanpaolo è al 70%. La densità degli attivi è una funzione decisiva, secondo quel che Orcel avrebbe detto ai pochi consulenti, per valutare la solidità prospettica di una banca, quindi la sua capacità di distribuire utili futuri.

louise tingstrom jean pierre mustier

louise tingstrom jean pierre mustier

E la prospettiva di una densità discendente per Unicredit, mentre quella di Banco Bpm potrebbe aumentare, è un argomento che secondo il banchiere romano non è tenuto abbastanza in conto dal mercato. Può darsi che sia vero, e lo vedremo. Ma il "mercato" si ricorda che le ultime due acquisizioni bancarie a Piazza Affari, Ubi e Creval, sono state valutate tra 0,5 e 0,6 volte i mezzi propri. E dopo i ribassi di settimana scorsa Banco Bpm sta a 0,43, Unicredit a 0,52 e Intesa Sanpaolo a 0,85.