Mary Hanbury per https://it.businessinsider.com

TIFFANY 5TH AVENUE NEW YORK

TIFFANY 5TH AVENUE NEW YORK

Lvmh, la più grande conglomerata del mondo nel settore del lusso, ha lanciato un’offerta di acquisizione del mitico produttore americano di gioielli Tiffany & Co. in un affare che potrebbe valere fino a 14,5 miliardi di dollari.

tiffany & co

tiffany & co

Malgrado Tiffany, secondo alcuni analisti potrebbe respingere l’offerta per cercarne una più consistente, la notizia ha innescato un dibattito su ciò che l’operazione significherebbe sia per Lvmh sia per le sue maggiori rivali, Kering e Richemont.

charles lewis tiffany

charles lewis tiffany

Lvmh ha oltre 75 brand nel suo portafoglio, ma per gli analisti è carente nell’area dei gioielli di classe, presidiata in modo più deciso da Richemont e Kering. Richemont è particolarmente forte su questo fronte, dato che possiede Cartier e Val Cleef & Arpels, due dei marchi di gioiellerie più famosi del mondo. È probabile che Lvmh voglia porre rimedio a questa situazione.

donald trump bernard arnault

donald trump bernard arnault

“L’hard luxury è l’unico sottosettore in cui Lvmh non è leader, e sappiamo che al signor Arnault piace essere sempre il numero uno” ha scritto l’analista di Rbc Rogerio Fujimori domenica in una nota ai clienti, facendo riferimento a Bernard Arnault, miliardario e Ceo di Lvmh.

kering

kering

Secondo Fujimori la possibilità che Lvmh rafforzi la parte del suo portafoglio incentrata sui gioielli è particolarmente significativa, dato che quest’area è considerata una di quelle più in crescita nel settore del lusso. Ha messo a segno l’anno scorso un incremento del 7%, superiore a quello di borse, capi d’abbigliamento e orologi di lusso, in base a un recente report di Bain.

LADY GAGA TIFFANY

LADY GAGA TIFFANY

Diversi aspetti di Tiffany lo rendono un marchio particolarmente appetibile come possibile acquisizione, secondo Fujimori. Ha un nome molto conosciuto, è un player globale (e per citare un punto cruciale, uno dei brand di gioielli più famosi in Cina) e offre prezzi accessibili, tutti aspetti che aiuterebbero Lvmh a raggiungere un pubblico più ampio.

Richemont

Richemont

Inoltre, poiché il 44% del fatturato di Tiffany viene generato in Stati Uniti, Canada e America Latina, l’operazione darebbe a Lvmh — la cui sede centrale si trova in Europa — un’esposizione più bilanciata al mercato statunitense, che le tornerebbe utile per la questione dei dazi di Trump.

colazione da tiffany 2

colazione da tiffany 2

Tiffany potrebbe trovarsi al centro di una guerra di offerte

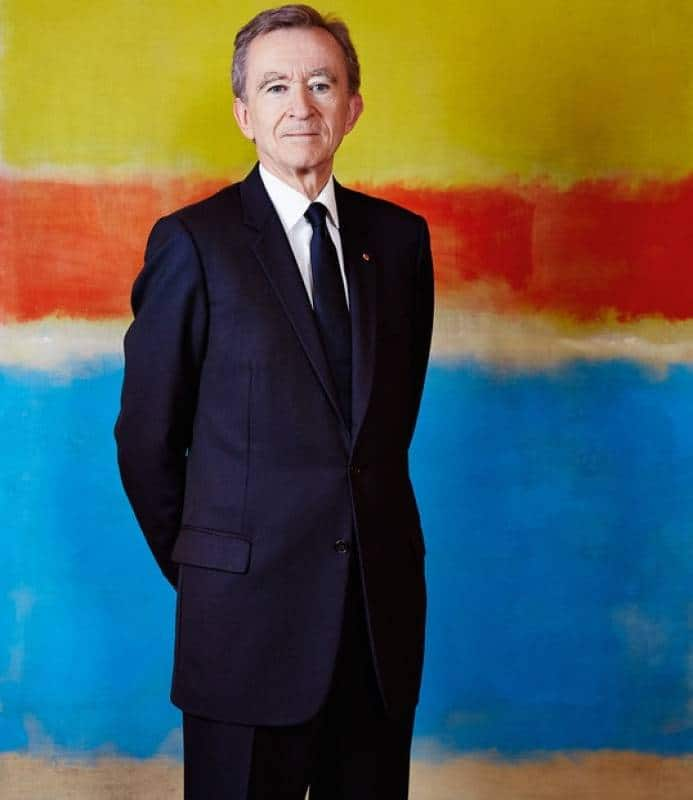

bernard arnault

bernard arnault

Il supporto di una superpotenza del lusso potrebbe aiutare Tiffany — che negli ultimi anni ha visto rallentare l’incremento del proprio fatturato e si trova nel pieno di un’operazione di turnaround orchestrata dal suo nuovo Ceo, l’ex veterano di Bulgari Alessandro Bogliolo — a studiare attività di marketing più efficaci e ad ampliare la propria piattaforma digitale.

Ma data l’immagine di marca globale di Tiffany e la presenza di pochissimi player in questo settore specifico, Fujimori non esclude che l’azienda si trovi al centro di una guerra di offerte. “Mai dire mai” ha scritto ai clienti in una nota aggiornata mercoledì scorso, aggiungendo che il grande vantaggio di Lvmh in questo caso è il fatto di avere “disponibilità finanziarie assai maggiori” delle rivali.

tiffany & co 1

tiffany & co 1  charles lewis tiffany

charles lewis tiffany

Altri analisti hanno detto che dal punto di vista finanziario non avrebbe senso per Kering e Richemont provare a lanciare un’offerta superiore a quella di Lvmh. “Kering in teoria sarebbe l’acquirente più motivato, date le sue ambizioni nell’area dell’hard luxury e la mancanza di un mega-brand di gioielli nel suo portafoglio. Ma un’eventuale vittoria su Lvmh grazie a un’offerta superiore sottoporrebbe Kering a pressioni in termini di bilancio, a livelli con cui il suo senior management, improntato alla disciplina finanziaria, non si sentirebbe a proprio agio” ha scritto un gruppo di analisti di Bernstein diretti da Luca Solca martedì 29 ottobre in una nota ai clienti.

tiffany & co 2

tiffany & co 2

TIFFANY 5TH AVENUE NEW YORK 1

TIFFANY 5TH AVENUE NEW YORK 1

Il team ha aggiunto: “Probabilmente Richemont non è interessata, dato che ha molti brand (migliori) di sua proprietà che potrebbe far crescere in modo organico.” “I casi sono due: o [Tiffany] verrà acquisita da Lvmh, o dovrà rimettere tutto in discussione per cercare di sbloccare del valore organicamente.” Questi analisti di Bernstein hanno consigliato a Tiffany di riflettere attentamente sulla reale opportunità di aspettare un’offerta migliore. “Questa è un’acquisizione di controllo ispirata dalla ragione, non dalla passione” hanno scritto. “Comprare Tiffany al prezzo giusto ha senso […] Ma se Tiffany non collabora, si può anche evitare di farlo.”

tiffany & co 3

tiffany & co 3  bernard arnault

bernard arnault  Bernard Arnault chief exe

Bernard Arnault chief exe  colazione da tiffany 1

colazione da tiffany 1