Estratto dell'articolo di Andrea Deugeni per “Milano Finanza”

sede della marzotto

sede della marzotto

Holding d’investimento per rilevare nuove partecipazioni, prender parte a club deal o, ancora, sottoscrivere quote di fondi comuni. Oppure fornitori di capitale di rischio con il private equity e il private debt. E in alcuni casi, reinvestimenti per una partecipazione di minoranza nel business storico. Infine, tanto immobiliare.

Venduta la tradizionale attività di famiglia, spesso avviata nel secolo scorso o in alcuni casi anche in quello precedente, i nuovi affari delle storiche dinastie del capitalismo italiano ripartono da qui. Ceduti gli imperi industriali a concorrenti di maggiori dimensioni o ai colossi mondiali del private equity per garantire alle proprie creature una crescita futura in un mercato globale, oppure per gestire un difficoltoso passaggio generazionale, le blasonate famiglie industriali hanno trovato nuove vie per moltiplicare i danari incassati spesso da cessioni miliardarie.

massimo moratti - saras

massimo moratti - saras

Nuove avventure imprenditoriali che in alcuni casi sono state di grande successo, come il cambio di pelle green operato in casa Erg dalla famiglia Garrone che ha anche puntato forte sul made in Italy di qualità con Minerva Hub (300 milioni di ricavi), oppure la riuscita diversificazione in Zignago Vetro (700 milioni di fatturato) di alcuni rami delle dinastia vicentina del tessile Marzotto.

Mentre in altri casi, purtroppo, i soldi incassati si sono trasformati in uno sperpero di ricchezza con pochi uguali in Italia, come l’acquisto nel 2007 del 5% di Telecom da parte della famiglia Fossati. La partecipazione era stata rilevata utilizzando i proventi della vendita della Star alla spagnola Galina Blanca, avvenuta per circa 950 milioni di euro.

marzotto group

marzotto group

Fra le ultime dismissioni eccellenti, gli occhi del mercato sono puntati sui Moratti. Dove reinvestirà la dinastia milanese del petrolio gli oltre 600 milioni che (golden power permettendo) incasserà dalla vendita del 40% del colosso italiano della raffinazione Saras? I soldi verranno divisi equamente fra i due rami discendenti del fondatore Angelo Moratti.

Da una parte quello che fa capo alla Massimo Moratti sapa (guidata dall’ex presidente dell'Inter), dall’altra Angel Capital Management e Stella Holding, rispettivamente i veicoli di Angelo Moratti e di Gabriele Moratti, i figli di prime e seconde nozze di Gian Marco Moratti, scomparso nel 2018.

Oltre al vasto patrimonio immobiliare con residenze sparse in tutto il mondo, sia gli eredi di Gian Marco (in particolare il business angel Angelo Moratti) sia quelli di Massimo hanno già intrapreso strade imprenditoriali proprie. Ed è per questo che probabilmente, con il presidente di Saras che ha ormai superato la soglia degli 80 anni, la terza generazione ha deciso di vendere.

MASSIMO MORATTI SARAS

MASSIMO MORATTI SARAS

Un’exit riuscita perché effettuata al massimo della taglia internazionale raggiungibile da Italcementi è stata quella effettuata nel 2016 dalla quarta e quinta generazione dei Pesenti, casato bergamasco del cemento. La vendita dello storico asset industriale ai tedeschi di HeidelbergCement (con contestuale reinvestimento di una minoranza nel gruppo teutonico) aveva fruttato alle casse della galassia societaria del padre Giampiero (scomparso nel 2019) e del figlio Carlo 1,67 miliardi, di cui 900 milioni reinvestiti subito. Come? Nella crescita della holding a monte Italmobiliare e per sbarcare nel private equity con Clessidra, nome blasonato del mercato del capitale di rischio.

carlo pesenti senior illustra gli impianti a prelati e politici

carlo pesenti senior illustra gli impianti a prelati e politici

Un usato sicuro. A suon di incetta di partecipazioni, Italmobiliare è ora un’investment company sul modello Exor degli Agnelli che ha costruito un portafoglio di quote di controllo o minoranza in numerose medie aziende d'eccellenza del made in Italy, che pesano per quasi il 70% del total net asse value. […]

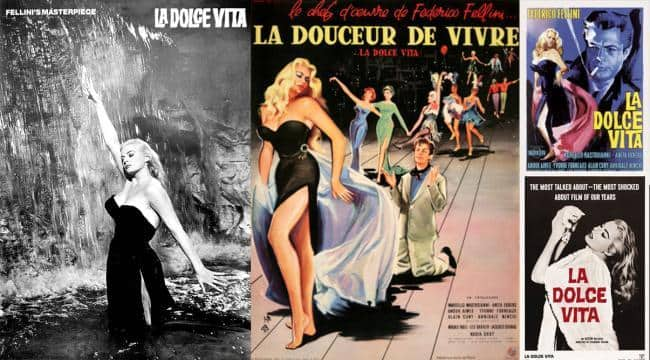

Dopo 190 anni la Marzotto, gruppo tessile di Valdagno fondato nel 1836 da Luigi Marzotto e specializzato nella fornitura di tessuti per le grandi griffe, non è più sotto il controllo di uno dei tanti rami della famiglia vicentina. Lo storico manager Antonio Favrin si è appena assicurato l’80% di Trenora, la holding cui fa capo la Marzotto spa. Per la prima volta dalla nascita del Lanificio di Valdagno, nessun rappresentante della dinastia originaria sarà più presente nella tolda di comando.

bernard arnault con moglie e figli

bernard arnault con moglie e figli

In realtà i diversi rami, ognuno con una sua ricca holding che in passato hanno avuto pacchetti anche della maison Valentino, si sono separati da circa un ventennio e si contano ora una novantina di eredi riconducibili alle famiglie dei fratelli Giannino, Italia, Laura, Paolo, Pietro, Umberto e Vittorio Emanuele Marzotto. Le principali casseforti nordestine sono la Zignago (a cui fa capo la quotata Zignago Vetro che ha partecipazioni anche nei business vitivinicolo, dell’energia e servizi) e Pfc. Sono entrambe azioniste (al 15%) di Hugo Boss. […]

Chi come i Pesenti ha imboccato convintamente la strada del private equity e degli investimenti in startup sono i fratelli Fumagalli. Consapevoli di non poter garantire un futuro stand alone a Candy e con i figli fuori dall’azienda, Aldo e Beppe Fumagalli hanno venduto nel 2018 il gruppo brianzolo degli elettrodomestici alla cinese Qingdao Haier per 475 milioni di euro, trasformandosi da imprenditori a investitori puri.

BEPPE FUMAGALLI

BEPPE FUMAGALLI

La nuova vita dei «fratelli Candy» infatti si chiama Koinos Capital, sgr che investe con i propri fondi in aziende italiane familiari eccellenti con ricavi tra i 20 e i 100 milioni. I settori? Chimica, manifattura di lusso, mobilità elettrica, industria e It. Ma i Fumagalli hanno puntato anche su alimentare e biotech, mettendo anche in portafoglio quote di Philogen, Cortilia (delivery di cibo bio a casa), Tannico (vino e liquori a domicilio online), Genenta (terapie cellulari) e Velasca (scarpe artigianali).

Chi pare voglia anche investire nel capitale di rischio sono i Falck. Dopo aver costruito un impero della siderurgia con un ruolo da protagonista per quasi tutto il ventesimo secolo e un trentennio nelle energie pulite, la famiglia lombarda ha venduto nel 2021 il 60% della propria Falck Renweables (ribattezzata ora Renantis) al fondo green Iif, gestito da JP Morgan Asset Management. Una cessione che ha portato nelle casse dei Falck oltre 1,5 miliardi, liquidità a nove zeri che dev’esser impiegata. Come? Per iniziare pare che sia in corso una trattativa con Quaestio Capital Sgr per sviluppare in delega un fondo di private debt.

edoardo garrone 4

edoardo garrone 4

Dopo aver venduto lo storico business della raffinazione a Priolo e la rete dei distributori di benzina al gruppo Ip, l’energia verde ha fatto la fortuna anche dei Garrone-Mondini. La famiglia ligure - che forse il 4 aprile potrebbe piazzare un proprio esponente sulla tolda di comando della Confindustria (Edoardo Garrone) - è stata protagonista di una delle più grandi riconversioni industriali italiane. In 15 anni ha trasformato la sua Erg da società dell'oil e praticamente solo italiana ad azienda di energia rinnovabile pura, con eolico e solare e propensione internazionale. […]

Nella moda la vendita della storica attività di famiglia al miliardario francese del lusso Bernard Arnault ha riempito di liquidità a nove zeri sia la dinastia romana dei gioielli e degli orologi Bulgari sia il casato piemontese del cachemire Loro Piana, entrambi marchi finiti un decennio fa nella galassia Lvmh. Oltre a quote del colosso francese del lusso, nelle casseforti dei fratelli Paolo Bulgari e Nicola e Francesco Trapani (figlio di Lia Bulgari, sorella di Paolo e Nicola) c’è tanto mattone (specialmente a Londra e a New York), il 30% di Sarment Holding, uno tra i più importanti distributori di vini di alta qualità in Asia e molteplici asset finanziari.

1 bernard arnault

1 bernard arnault

Parte dei due miliardi incassati dai fratelli Sergio (scomparso nel 2013) e Pier Luigi Loro Piana per l’80% della maison, sono invece stati investiti per il momento in immobiliare, nel marchio di moda Sease, in energie rinnovabili, nel business vitivinicolo, in Satispay, Planet Farms, Tapì e in alcuni club deal lanciati dal banchiere di Tip Giovanni Tamburi.

raffineria lukoil a priolo

raffineria lukoil a priolo  giacomo e franco loro piana

giacomo e franco loro piana  marzotto group

marzotto group