FLASH! – COME SI CAMBIA, PER FATTURARE! - ELEONORA "TINNY" ANDREATTA, FIGLIA DEL DEMOCRISTIANO…

1 - GOLDMAN SACHS, ASSIST A PALLOTTA: PER LA ROMA UN PRESTITO DA 200 MILIONI

Rosario Dimito per “il Messaggero”

Goldman Sachs si sostituisce a Francesco Totti e segna un gol decisivo per i colori giallorossi: un prestito obbligazionario a lungo termine da 200 milioni (bond nel linguaggio finanziario). Liquidità che potrà essere impiegata anche per sostenere i progetti futuri.

Dopo aver calciato un rigore fondamentale per conto dell'Inter, nell'inverno dello scorso anno (finanziamento a sette anni da 250 milioni), adesso la banca d'affari americana, una delle più blasonate del mondo, sta costruendo una manovra finanziaria per sostenere il rilancio della As Roma.

E l'operazione è fotocopia di quella neroazzurra, in quanto a struttura finanziaria e societaria. Goldman, che anche in Italia segue tutte le più importanti operazioni sul mercato (per esempio ha affiancato Sergio Marchionne nella nascita di Fca, per citare una delle più significative) sta mettendo in piedi un bond da 200 milioni.

Nel prestito potrebbe essere coinvolto Unicredit, uscito ad agosto scorso dal capitale di Neep, la holding di controllo della società calcistica. L'istituto milanese di piazza Gae Aulenti ha fatto parte del pool di istituti del prestito accordato all'Inter. Ieri ci sarebbe stata una conference call che avrebbe fatto avanzare il piano.

LE TECNICALITÀ

I soldi dell'operazione giallorossa serviranno, in parte a rifinanziare i debiti esistenti (131 milioni verso i veicoli di James Pallotta) e, in parte, a fornire alla società del presidente-patron le risorse per l'attività corrente ma anche per partecipare al progetto stadio, un'opera importante per la squadra, se non si trasformasse in una speculazione. Il prestito è ancora in cantiere, ma obiettivo di Pallotta e dell'ad Italo Zanzi sarebbe di chiudere nel giro di pochissimo tempo. A giorni, salvo sorprese, potrebbero essere chiari i termini: ammontare, durata, tasso e modalità.

roma pallotta alla cena di autofinanziamento del pd

roma pallotta alla cena di autofinanziamento del pd

C'è da sottolineare che il prestito obbligazionario viene venduto a investitori internazionali: per lo più grandi fondi esteri che investono liquidità in cambio di un ritorno interessante in termini di tasso di interesse. Per una banca delle dimensioni e importanza di Goldman è quasi un gioco da ragazzi trovare compratori disposti a mettere soldi.

D'altro canto il colosso bancario americano si è avvicinato al gruppo calcistico la scorsa estate, assieme a Starwood in concomitanza con il rimpasto azionario che ha fatto uscire di scena definitivamente Unicredit, l'istituto che è stato prezioso per il mantenimento in vita della società, traghettandola dall'era Sensi (luglio 2010) a quella della cordata Di Benedetto-Pallotta (aprile 2011). Il bond comunque sarà inferiore al prestito obbligazionario lanciato dall'Inter e che sembra debba essere rifinanziato a breve.

Come nella struttura predisposta per il club milanese di proprietà di Erick Thohir, il piano giallorosso prevede la nascita di una newco. Nella nuova società creata ad hoc, la As Roma potrebbe trasferire il marchio e i proventi dei diritti televisivi. E questa newco, di proprietà della società giallorossa emetterebbe il prestito obbligazionario i cui proventi verrebbero girati alla controllante.

La tecnicalità societaria serve come garanzia da dare a Goldman Sachs e alle altre banche (potrebbero intervenire un altro paio di istituti Usa) in cambio dell'accollo del rischio per la sottoscrizione del prestito che potrebbe avere una durata compresa tra 5-7 anni.

Il bond inoltre potrebbe essere senior, cioè avere una priorità nel rimborso rispetto agli altri debiti dell'emittente, la newco di proprietà del club. Il coinvolgimento dei diritti tv nella newco potrebbe essere utile per canalizzare risorse sicure.

2 - PARSITALIA: AVVIA RISTRUTTURAZIONE DEBITO DA MEZZO MLD, FOCUS SU STADIO ROMA

Radiocor - Meno debito, riduzione del numero delle iniziative immobiliari portate avanti con un focus sul nuovo stadio della Roma e il rafforzamento della struttura manageriale con l'introduzione di un nuovo amministratore delegato. Sono questi i punti cardine su cui stanno lavorando le banche e il gruppo Parsitalia di proprieta' delle famiglie Parnasi e Calo' insieme agli advisor Bain, per la parte industriale, e lo studio Gianni Origoni Grippo e Cappelli per la parte legale.

Si tratta di una ristrutturazione finanziaria che passa anche per una ristrutturazione industriale, 'Vogliamo concentrarci sulle attività di devoloper immobiliare - spiega a Radiocor Luca Parnasi - piuttosto che su quelle di general contractor, il nostro modello sono i grandi developer internazionali come Hines'. Nelle ultime settimane, le parti hanno avviato le discussioni su una ristrutturazione del debito da 500 milioni con il sistema bancario fra cui Unicredit, Aareal Bank, Ge, Mps e Bnl. Parsitalia, nell'ultimo bilancio approvato nel 2013, mostrava debiti per 886 milioni di euro di cui poco meno di 450 milioni con il settore bancario.

La societa' mostrava gia' una struttura finanziaria fragile tanto che nella stessa relazione di gestione sottolineava come il rapporto fra capitale proprio e capitale investito netto era sceso al 22% risentendo della crisi del settore degli ultimi sette anni. L'indebitamento aveva attirato l'attenzione anche della societa' di revisione che aveva fatto un richiamo di informativa.

Amministratore delegato Goldman Sachs ha comprato un duplex per venticinque milioni di dollari

Amministratore delegato Goldman Sachs ha comprato un duplex per venticinque milioni di dollari

Adesso il gruppo Parsitalia, assistito da Bain, ha avviato una ristrutturazione industriale che portera' anche a una ristrutturazione finanziaria che dovrebbe chiudersi nei prossimi mesi e che portera' all'introduzione di nuovi capitali da parte dei soci anche se la misura non e' ancora stata definita nel dettaglio. La societa' si concentrera' su un a decina di progetti dai trenta attuali dismettendo una serie di sviluppi immobiliari minori.

'Gli investitori internazionali guardano ai grandi progetti nelle maggiori citta' italiane come Roma e Milano e noi ci stiamo focalizzando su un numero minore di iniziative, ma piu' grandi'. Fra questi l'area del Pescaccio (245mila mq di cui 135mila mq di area commerciale), il centro commerciale Maximo (60.500 mq), l'iniziativa residenziale Fleming (39mila metri cubi) e, ovviamente, il progetto del nuovo stadio di calcio della Roma.

FLASH! – COME SI CAMBIA, PER FATTURARE! - ELEONORA "TINNY" ANDREATTA, FIGLIA DEL DEMOCRISTIANO…

FLASH! - E SE SU MPS STESSE ANDANDO IN SCENA UN BEL TEATRINO? NON SARA' CHE LE LITI TRA LOVAGLIO E…

FLASH! - LA TORINO CON I DANE' SI MOBILITA PER SALVARE "LA STAMPA": LE DUE CORDATE INTERESSATE AL…

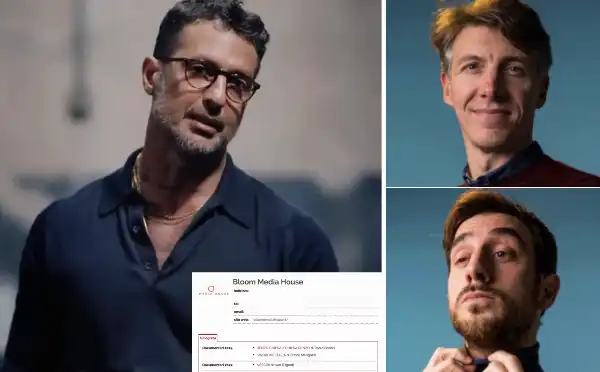

FLASH – COME HA FATTO UNA SCONOSCIUTA CASA DI PRODUZIONE MILANESE COME “BLOOM MEDIA HOUSE” A…

FLASH – ROBERTO VANNACCI FINIRA' COME GIANFRANCO FINI, CON IL SUO “CHE FAI MI CACCI"? SEMBRA CHE IL…

DAGOREPORT – FREGATO UNA VOLTA DAL CERCHIO MAGICO DI “PA-FAZZO CHIGI”, ORA CHIOCCI E’ PRONTO PER…