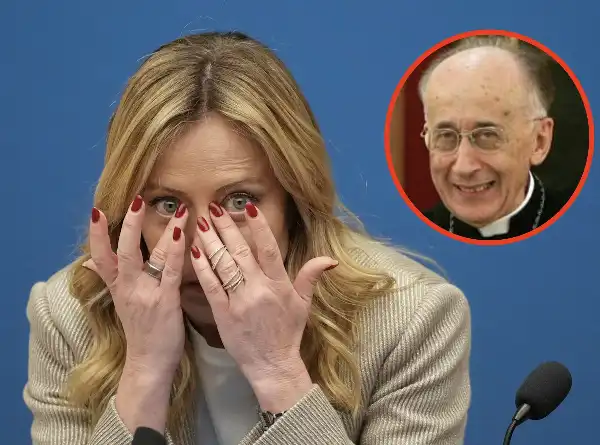

FLASH – PERCHÉ GIORGIA MELONI HA UN INFERMIERE CHE ABITUALMENTE VA DA LEI? IL CARDINAL CAMILLO…

Stefano Righi per il “Corriere della Sera”

Si è messo in moto l' aumento di capitale di Unicredit. Sono dieci le investment bank a cui è stata inviata una lettera di invito, per coinvolgerle nell' operazione che punta a rafforzare considerevolmente la banca sul fronte patrimoniale. Sembra infatti che siano una ventina i miliardi di euro che Unicredit vorrebbe portare a patrimonio nel prossimo febbraio. Circa 7-8 dovrebbero arrivare dalla cessione della piattaforma del risparmio gestito Pioneer (4) e dalla vendita della controllata polacca Pekao (3), mentre altra liquidità dovrebbe arrivare dalla cessione di una quota di Fineco.

Resterebbe dunque una porzione di 12-13 miliardi da raccogliere cash tra i soci ed ecco l' invito alle dieci banche d' affari che saranno incaricate di allestire il consorzio per il collocamento dei titoli. Agli inviti, già recapitati, le banche interessate dovrebbero rispondere con una lettera «di confidenzialità» che è propedeutica alla fase di due diligence . Le dieci candidate sono state divise in due gruppi: saranno joint global coordinator Morgan Stanley, Ubs, JPMorgan, BofA-Merrill Lynch e l' unica italiana presente nel gruppo, Mediobanca, nel cui capitale è presente - con l' 8,697 per cento delle azioni - proprio Unicredit. Come co-global coordinator sono invece state contattate Credit Suisse, Goldman Sachs, Hsbc, Citi e la tedesca Deutsche Bank.

L' operazione, secondo le intenzioni del ceo del gruppo Unicredit, Jean Pierre Mustier, dovrebbe contribuire, unitamente alla cessione di consistenti pacchetti di Non performing loans - anche questi sull' ordine dei 20 miliardi - a disegnare il nuovo volto di Unicredit.

Mustier punta a un' operazione di grande rilievo (anche per il Paese) che cancelli ogni dubbio sulla solidità del sistema-Italia. L' intenzione è quella di allestire il consorzio di collocamento per arrivare alla sigla di un accordo di pre-underwriting prima del 12 dicembre, in modo da permetterne l' annuncio il giorno successivo a Londra, quando Mustier presenterà, in occasione del Capital markets day , il piano industriale.

Unicredit - nel cui capitale le fondazioni sono tutte sotto il 2 per cento - ha già messo alle spalle, dall' inizio della crisi, tre operazioni di rafforzamento patrimoniale: nel 2008 (3 miliardi), nel 2010 (4) e nel 2012 (7,5). In Borsa, l' accelerazione sul fronte dell' aumento ha fatto bene al titolo Unicredit che ha chiuso guadagnando il 3,14% a quota 1,94 euro, più del listino (+2,13%).

FLASH – PERCHÉ GIORGIA MELONI HA UN INFERMIERE CHE ABITUALMENTE VA DA LEI? IL CARDINAL CAMILLO…

DAGOREPORT – COSA, E CHI, HA CONVINTO SERGIO MATTARELLA A PRESIEDERE, PER LA PRIMA VOLTA IN 11 ANNI…

DAGOREPORT – A FORZA DI FARE IL "MAGGIORDOMO" DI CASA MELONI, ANTONIO TAJANI È FINITO IN CUL DE SAC …

FLASH! – IERI È STATO SVENTATO IL PROPOSITO DI GIAMPAOLO ROSSI DI DIMETTERSI DAL VERTICE DEL…

DAGOREPORT – NEL GRAN POLLAIO DELLE ELEZIONI PRESIDENZIALI FRANCESI DEL 2027 NON POTEVA MANCARE…

ALTISSIMA TENSIONE SULLA ‘’TRATTATIVA ESCLUSIVA” TRA JOHN ELKANN E THEO KYRIAKOU PER LA VENDITA DEL…