DAGOREPORT – RUMORS: DOMANI GIAMPAOLO ROSSI POTREBBE INCONTRARE GIORGIA MELONI PER FARE IL PUNTO…

UBI MAIOR MINOR CESSAT – MASSIAH STUDIA LE CONTROMOSSE AL PIANO INTESA-MEDIOBANCA-UNIPOL ARRUOLANDO IL CREDIT SUISSE E PARE ANCHE LO STUDIO EREDE – MESSINA RISPONDE LASCIANDO IL POTERE LOCALE ALLE "MIGLIORI CAPACITÀ MANAGERIALI DI UBI" A BERGAMO, BRESCIA E CUNEO, PRIMA CHE UNA ASSEMBLEA DEGLI AZIONISTI FAVOREVOLI ALL’OPERAZIONE METTA IN UN ANGOLO MASSIAH E IL SUO 18%

Fabio Perego e Massimo Lapenda per Ansa.it

La partita di Intesa su Ubi Banca resta tutta da giocare. Mentre Ca' de Sass è al lavoro per

consegnare l'offerta - anche alle autorità - entro il 7 marzo, il gruppo guidato da Victor Massiah studia le contromosse con Credit Suisse, chiamata come advisor per valutare tanto l'ops quanto le eventuali alternative.

Intesa Sanpaolo invece mette sul tavolo la carta del radicamento sul territorio: nel suo piano di integrazione si prevede - secondo indiscrezioni raccolte dall'ANSA - la creazione di quattro nuove direzioni regionali a Bergamo, Brescia, Cuneo e Bari, ciascuna con grande autonomia, risorse e una rete di circa 300-400 filiali. Dopo il secco no arrivato dal Car, il patto di consultazione che coagula il 18% del capitale di Ubi, un altro passaggio cruciale sarà la riunione, lunedì, del Sindacato azionisti a cui aderiscono i soci storici bresciani (8,4% del capitale) - inclusa la famiglia del presidente emerito di Intesa, Giovanni Bazoli - e il Patto dei Mille (1,6%), che raccoglie una piccola rappresentanza di soci bergamaschi.

Alle preoccupazione dei soci di Ubi che vedono "sparire una banca storica", Intesa Sanpaolo risponde con una serie di misure previste nel piano di integrazione. Ca' de Sass, infatti, prevede l'incremento di erogazione di nuovo credito per oltre 10 miliardi l'anno nei confronti dei territori delle quattro direzioni regionali con un'autonomia di delibera a favore della clientela più tipica, quella delle famiglie e delle Pmi. Per le quattro nuove direzioni regionali si punta a collocare le "migliori capacità manageriali di Ubi". E' confermata la volontà di collocare a Bergamo, Brescia e Cuneo le attività della Banca d'Impatto, rivolte in particolare al sociale.

Le strade per Ubi però non sono molte e quelle disponibili non prive di incognite. Mentre si registra il mancato interesse di Bnp Paribas, tra gli analisti c'è chi resta convinto che, per difendersi dalle avance di Intesa, Ubi possa giocare la carta di Mps, che però sembra destinata ad una cessione a più acquirenti.

D'altro canto Massiah, ancora lunedì scorso, condizionava ogni operazione di fusione alla "creazione di valore" e alla "semplicità di governance", elementi che presuppongono, nel caso del Monte, una profondo pulizia dagli npl e una sterilizzazione dei rischi legali perché possa presentarsi appetibile. Altra opzione potrebbe essere quella di Banco Bpm, anche se il ceo Giuseppe Castagna si è già tirato fuori da un possibile risiko.

C'è poi un altro aspetto non trascurabile e cioè che Ubi è soggetta alla passivity rule che le impone di portare eventuali operazioni difensive in assemblea. L'ultima parola su operazioni alternative (se ci saranno) sarà, dunque, dei soci chiamati a misurarne la convenienza.

DAGOREPORT – RUMORS: DOMANI GIAMPAOLO ROSSI POTREBBE INCONTRARE GIORGIA MELONI PER FARE IL PUNTO…

MA COME SI FA… E SUL “CORRIERONE’’, COSÌ CARO ALLA FIAMMA MAGICA… EPPOI CHE BISOGNO C’ERA… 24 ORE DO…

“IL MATRIMONIO È UN LIMITE” – LO DICEVA, NEL 2015, VITTORIO SGARBI, CHE SOSTENEVA: “HO UNA…

DAGOREPORT! – A GRANDE RICHIESTA RIPROPONIAMO IL BECERO E VOLGARE DISCORSETTO DEL PARRUCCHINATO…

DAGOREPORT - COSA HA SPINTO TRUMP AD “ANNULLARE” LA PARTECIPAZIONE DEL SUO VICE PRESIDENTE JD VANCE…

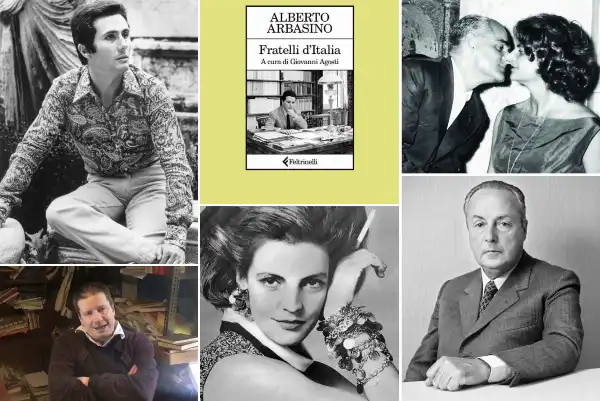

DAGOREPORT ARBASINIANO – A PROPOSITO DELL’EGEMONIA CULTURALE DELLA SINISTRA: COME FU MASSACRATO NEL…