Fabio Pavesi per ‘Il Sole 24 Ore’

FABIO GALLIA CLAUDIO COSTAMAGNA

FABIO GALLIA CLAUDIO COSTAMAGNA

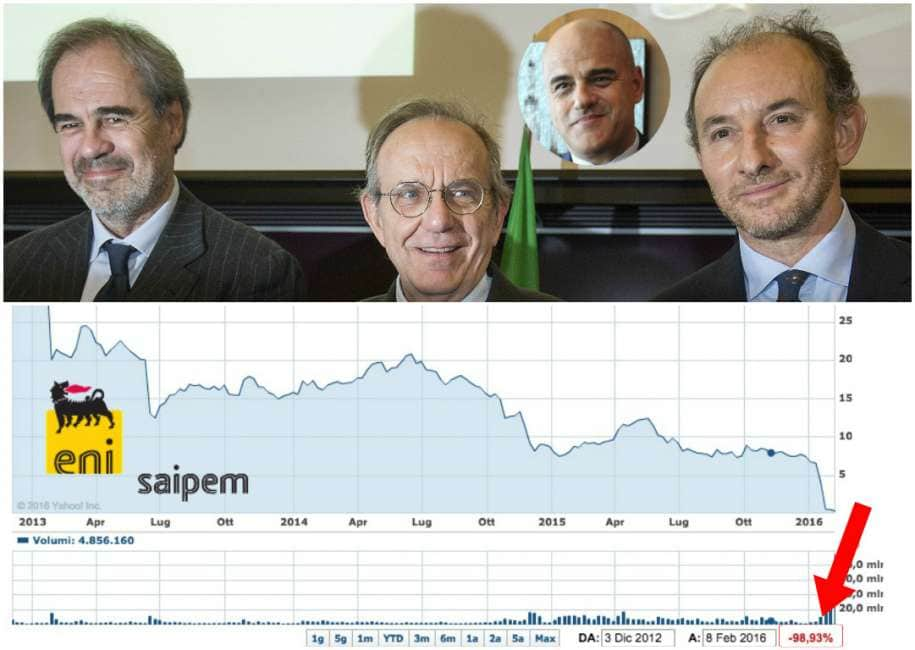

Chissà se quando appronterà il bilancio 2016 Cdp equity, (l'ex Fondo Strategico Italiano) provvederà a svalutare la sua quota del 12,5% in Saipem. Fino all’ultima semestrale, nonostante la capitalizzazione di mercato fosse scesa sotto il valore del patrimonio, i vertici del Fondo di Cdp hanno deciso che quella perdita di valore sarà recuperabile in futuro. Sarà, ma ci vorrà tempo dato che per riprendere l’investimento iniziale da 903 milioni, effettuato a fine del 2015, il titolo della società petrolifera dovrebbe risalire del 70%.

Oggi la minusvalenza potenziale vale 366 milioni. Ma non c’è solo Saipem ad appesantire le fortune dell’ex Fondo Strategico Italiano, pensato, come recita la mission aziendale «per dare slancio all’economia italiana, investendo in capitale di rischio di imprese di rilevante interesse nazionale, ovvero in società in equilibrio economico patrimoniale finanziario, con adeguate prospettive di redditività idonee a generare valore per gli investitori». Di valore con Saipem, reduce da 3 miliardi di perdite cumulate negli ultimi 4 anni, se ne è visto ben poco.

GALLIA COSTAMAGNA PADOAN

GALLIA COSTAMAGNA PADOAN

L’altro tallone d’ Achille del fondo azionario della Cassa Depositi e Prestiti si chiama Trevi. Qui quei 100 milioni investiti a fine 2014 per rilevare il 16,8% della società per le escavazioni petrolifere sono stati svalutati per 33 milioni. Ma il conto è in realtà più pesante dato che Trevi capitalizza tuttora 166 milioni per un valore di mercato dell'investimento della Cassa depositi di 28 milioni e non di 67 come riportato a bilancio. Ci vorrà tempo anche qui. L’ex Fondo però non ha fretta, investe sul lungo termine e per fortuna ha portato a casa ricche plusvalenze su Generali e su altri titoli dismessi dal portafoglio dove il valore creato si è visto.

SAIPEM

SAIPEM

La vendita del 4,5% di Generali, in pancia dal 2013 e venduta due anni dopo, ha fatto incassare 230 milioni di plusvalenze. L’investimento liquidato in Metroweb ha fruttato 130 milioni. E poi tra Sia e Ansaldo Energia dove sono stati venduti parte dei pacchetti azionari Cdp Equity ha portato a casa quasi 300 milioni. In totale i disinvestimenti hanno prodotto guadagni per 650 milioni. Sarebbe un ottimo risultato su un patrimonio investito di oltre 2,5 miliardi, ma quelle minusvalenze, per ora solo virtuali ma pesanti da quasi 450 milioni, abbassano notevolmente il rendimento potenziale del portafoglio.

Ovviamente si vedrà se e quando sia Saipem che Trevi recupereranno il terreno perduto. Resta sullo sfondo un quadro con le luci dei guadagni e con le ombre di quei due investimenti assai poco fortunati. Ora si è aggiunto un nuovo investimento fresco fresco. Quello sulle Bonifiche Ferraresi. O meglio Cdp Equity entra con il 23% nella Holding che governa Bonifiche con un assegno di 50 milioni.

TITOLO SAIPEM 2012-2016

TITOLO SAIPEM 2012-2016

Bonifiche è la più grande azienda agricola italiana. L’azienda fa ricavi per 18 milioni e presenta un utile di 2 milioni. Per capire se sarà un buon investimento per Cdp molto dipende dal prezzo d’acquisto. In Saipem e Trevi quei prezzi alla luce del crollo si sono rivelati alti, troppo alti.