Antonio Pollio Salimbeni per Il Sole 24 Ore Radiocor Plus

borsa francoforte londra

borsa francoforte londra

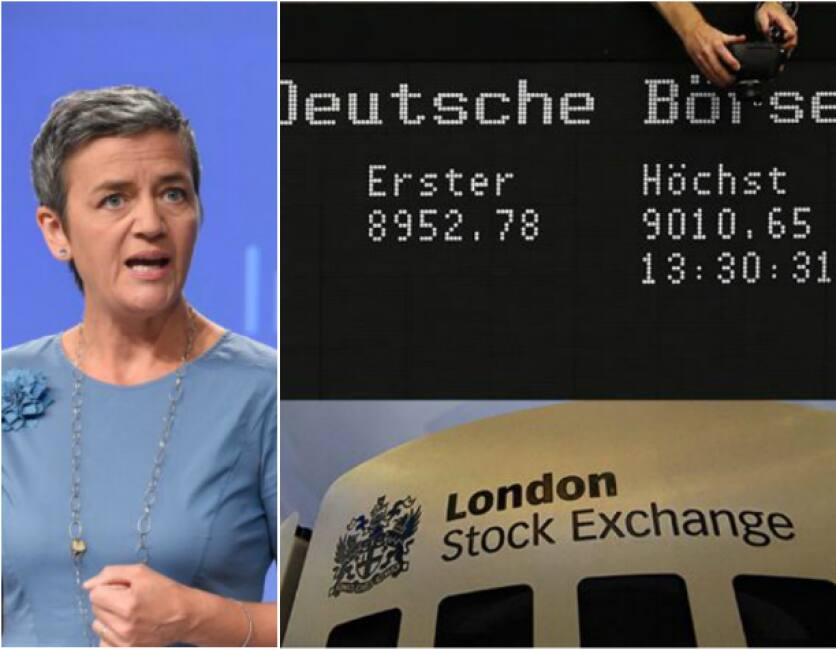

L'Antitrust europeo, come era previsto, ha bloccato la fusione tra Deutsche Boerse Ag e il London Exchange Group. Motivo: l'operazione «condurrebbe alla creazione di un monopolio di fatto sui mercati della compensazione degli strumenti finanziari a reddito fisso». «La concentrazione tra Deutsche Boerse e Lse - ha indicato la commissaria alla concorrenza Margrethe Vestager - avrebbe ridotto considerevolmente la concorrenza a causa della creazione di un monopolio di fatto» in un settore delicato e le parti «non hanno proposto misure correttive necessarie per risolvere i dubbi in materia di concorrenza da noi espressi». Di qui la bocciatura dell'operazione.

LE PREOCCUPAZIONI SUL MERCATO OBBLIGAZIONI

Vestager

Vestager

Le preoccupazioni della Commissione riguardano il monopolio di fatto sul mercato della compensazione di obbligazioni e accordi di riacquisto di obbligazioni in Europa, mercato in cui le due società sono le uniche a fornire tali servizi. La fusione avrebbe in particolare comportato la riunificazione della camera di compensazione di Dbag ed Eurex stabilite a Francoforte e delle camere di compensazione di Lseg (Lch.Clearnet che comprende LCH.Clearnet Ltd di Londra ee LCH.Clearnet SA di Parigi e la Cassa di Compensazione e Garanzia (Roma).

Bruxelles indica che «un tale monopolio avrebbe avuto un effetto di trascinamento sui mercati a valle della conservazione dei titoli e della gestione delle garanzie». I prestatari dei servizi presenti su tali mercati sono tributari dei flussi delle transazioni provenienti dalle camere di compensazione. Trovandosi Clearstream (depositario centrale dei titoli di Dbag) in concorrenza con i suoi prestatari, l'entità frutto della fusione avrebbe avuto la capacità e l'incentivo a utilizzare i flussi di transazioni a suo proprio profitto e di danneggiare gli altri concorrenti.

borsa parigi

borsa parigi

Inoltre, la concentrazione avrebbe soppresso ogni concorrenza di tipo orizzontale per quanto concerne la negoziazione e la compensazione dei prodotti derivati sulle azioni individuali (fondate sulle azioni di società del Belgio, dell'Olanda e della Francia). Attualmente Eurex fa fronte alla concorrenza di un prodotto che combina negoziazione e compensazione proposto da Euronext e LCH.Clearnet SA. In seguito alla fusione, LCH.Clearnet, che dispone di un ampio potere in materia di fissazione dei prezzi per questo prodotto unificato, sarebbe meno incentivata a fare concorrenza a Eurex. Infine, questo potere di mercato «poteva anche eventualmente essere utilizzato per far uscire dal mercato Euronext».

LE VARIE PROPOSTE CORRETTIVE

La borsa di Londra

La borsa di Londra

Queste erano le preoccupazioni di Bruxelles al momento dell'apertura dell'inchiesta antitrust. Le parti a un certo punto hanno proposto una misura correttiva che consisteva nella cessione di Lch.Clearnet SA, la stanza di compensazione di Lseg in Francia. La Commissione aveva concluso che tale cessione avrebbe risolto i problemi relativi ai derivati sulle azioni, ma non avrebbe permesso di superare i dubbi sulla concorrenza relativamente alla creazione del monopolio di fatto nel settore della compensazione degli strumenti a reddito fisso come aveva indicato la consultazione di mercato.

BORSA FRANCOFORTE

BORSA FRANCOFORTE

Quest'ultima aveva rivelato che le operazioni di compensazione di tali strumenti esercitata da LCH.Clearnet Sa erano fortemente tributarie dei flussi di transazioni effettuati da Mts, la piattaforma di negoziazione degli strumenti a reddito fisso di Lseg. In assenza di tali flussi di transazione, la gestibilità futura di questa attività di LCH.Clearnet SA sarebbe «seriamente compromessa». La Commissione «non ha dunque potuto determinare se LCH.Clearnet SA sarebbe stata un concorrente effettivo sul mercato della compensazione degli strumenti a reddito fisso».

PARTI NON PREVEDEVANO CESSIONE MTS, ERA SOLUZIONE PIÙ SEMPLICE

BTP

BTP

Le parti hanno avuto la possibilità di modificare gli impegni proposti. D'altra parte, rileva Bruxelles, «la cessione di Mts, un asset relativamente limitato in rapporto alla valorizzazione e alle entrate cumulate delle parti, avrebbe costituito una soluzione chiara e senza ambiguità» ai problemi sollevati.

Però «le parti non erano disposte che a proporre una serie complesse di misure comportamentali e non prevedevano di cedere Mts e non sono riuscite a dimostrare che tali misure sarebbero stato efficaci nella pratica e che avrebbero garantito che LCH.Clearnet SA sarebbe stata in futuro un concorrente effettivo sul mercato della compensazione degli strumenti a reddito fisso». Vestager ha indicato nella conferenza stampa che la cessione di Mts sarebbe stata la soluzione più semplice per risolvere i problemi di concorrenza sollevati.