saipem

saipem

1 - SAIPEM HA BRUCIATO TUTTO IL CAPITALE OPERAZIONE DA 5 MILIARDI PER SALVARLA

Rosario Dimito per “il Messaggero”

Saipem si avvia a bruciare l'intero capitale per perdite facendo scattare l'imperativo categorico di una maxi-ricapitalizzazione, superiore a 2,5 miliardi, per ripristinare il capitale (2,2 miliardi) in base all'art. 2447 del codice civile.

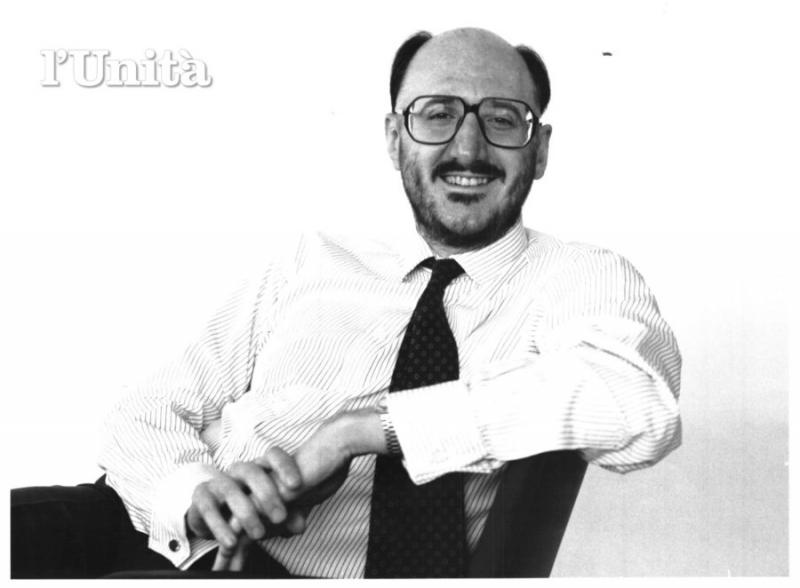

FRANCESCO CAIO

FRANCESCO CAIO

E per risollevare la società di San Donato Milanese controllata da Eni (30,5%) e Cdp (12,55) l'intera operazione potrebbe attestarsi vicino a 5 miliardi, tra mezzi freschi, rimodulazione della linea revolving da 1 miliardo con 17 banche, ricavato dalle dismissioni pari a un altro miliardo e infine a 500 milioni freschi che la società avrebbe chiesto alle banche per ripagare la tranche del bond da 1 miliardo che scade il 5 aprile.

GNL3 Arzew

GNL3 Arzew

Il quadro sta diventando sempre più preoccupante dal 31 gennaio, quando il gruppo delle piattaforme aveva lanciato il terzo profit warning, annunciando un rosso superiore al terzo del capitale a causa della revisione del backlog, cioè delle commesse in portafoglio in attesa di essere realizzate e del ritiro degli outlook dell'ambizioso piano Verso una Nuova Saipem 2022-2025 del 28 ottobre 2021, con ricavi in crescita del 15% annui grazie al contributo del backlog al 30 settembre 2021 per circa 24,5 miliardi.

francesco caio d antan

francesco caio d antan

Si scopre adesso che il valore delle riserve sulle commesse, cioè l'utile al netto dei costi mensili, è molto inferiore e pertanto quelle previsioni non possono più avverarsi. La Nuova Saipem nel 2023 avrebbe dovuto registrare un Ebitda adjusted tale da riavvicinarsi ai livelli pre-Covid per raggiungere una marginalità a doppia cifra nella seconda parte del piano.

I RITOCCHI

ALESSANDRO PULITI

ALESSANDRO PULITI

Tutte proiezioni rimesse in discussione in un contesto sempre più critico, aggravato due giorni fa da una multa di 192 milioni ricevuta da Algeri per le modalità di aggiudicazione di una commessa. Si consideri inoltre che dal 26 gennaio il titolo si è quasi dimezzato passando da 2,04 a 1,16 euro (-41,5%) e attualmente la società capitalizza 1.170 milioni.

Il nuovo dg Alessandro Puliti, indicato dall'Eni e Paolo Calcagnini, controller indicato da Cdp, stanno capovolgendo le prospettive predisponendo una operazione-tampone da presentare il 23 febbraio assieme ai conti 2021.

PAOLO CALCAGNINI

PAOLO CALCAGNINI

Poi a metà marzo verrà ripresentato il nuovo piano fondato su una riorganizzazione del business per eliminare le diversificazioni verso l'eolico e concentrarsi sugli investimenti a più alto valore aggiunto. La cura dimagrante dovrà prevedere anche tagli di rami secchi come il drilling.

La parte del leone del risanamento dovrà essere il committmment di Eni e Cdp per la ricapitalizzazione richiesto da Intesa Sanpaolo e Unicredit per impegnarsi nella ristrutturazione del debito che potrebbe prevedere conversioni.

2 - SAIPEM, CHE COSA FARANNO ENI, CDP, INTESA SANPAOLO E UNICREDIT SU CAPITALE E DEBITI

Marco Dell’Aguzzo per www.startmag.it

saipem 3

saipem 3

Azionisti e banche lavorano sul dossier Saipem. Bloomberg scrive che Saipem – la società di infrastrutture per l’energia in difficoltà finanziarie dopo il profit warning di fine gennaio – sta valutando un pacchetto di ristrutturazione da circa 4 miliardi di euro. Che prevedrà, secondo le fonti dell’agenzia, un’iniezione di capitale e la vendita di alcuni asset.

LA SITUAZIONE IN SAIPEM

STEFANO CAO SAIPEM

STEFANO CAO SAIPEM

Saipem ha comunicato che il suo bilancio civilistico del 2021 è previsto chiudersi con perdite superiori al terzo del capitale sociale, con ricavi ed Ebitda inferiori di 1 miliardo di euro rispetto alle previsioni diffuse in precedenza, il 28 ottobre.

I due maggiori azionisti della società, Eni e CDP Industria, hanno nominato due manager che affiancheranno l’amministratore delegato Francesco Caio in questa fase di salvataggio e riorganizzazione.

Pare che – come spiegato da Startmag – la nuova direzione di Alessandro Puliti, ex-dirigente di Eni, miri a spostare nuovamente il focus di Saipem sulle attività tradizionali, ridimensionando l’apertura alle nuove aree di business come l’eolico offshore e dismettendo alcuni asset legati alle trivellazioni di idrocarburi (drilling).

saipem 5

saipem 5

AUMENTO DI CAPITALE E TRATTATIVE CON LE BANCHE

Stando a Bloomberg, Saipem ha in programma un aumento di capitale da 2 miliardi di euro circa, affidato a Eni e Cassa depositi e prestiti. Sta inoltre negoziando con le banche (innanzitutto Intesa Sanpaolo e UniCredit) l’estensione di una linea di credito da 1 miliardo di euro. E sta, infine, valutando con i suoi consiglieri la vendita di potenziale di una delle sue divisioni focalizzate sul drilling, puntando a raccogliere 1 miliardo.

La società non ha ancora preso una decisione definitiva su nessuno di questi punti.

IL BOND DA 500 MILIONI

Saipem ha un bond da 500 milioni di euro in scadenza il prossimo 5 aprile.

Stando ai dati compilati da Bloomberg, le obbligazioni di Saipem al 2025 hanno guadagnato 5,6 centesimi, a 89,5 centesimi.

COME BLOOMBERG VEDE SAIPEM

saipem 2

saipem 2

Bloomberg scrive che Saipem ha avuto difficoltà nel far fronte al calo della domanda di energia e degli investimenti e ai ritardi subiti da molti progetti di idrocarburi a causa della pandemia. “Anche gli sforzi per spostare il suo portafoglio verso progetti di energia verde”, aggiunge, “hanno riscontrato ritardi”.

I RUMORS DEL MESSAGGERO

Sul Messaggero si legge che l’intera operazione di salvataggio di Saipem “potrebbe attestarsi vicino a 5 miliardi” tra nuovi fondi, ricavi ottenuti con le dismissioni di asset e “rimodulazione della linea revolving da 1 miliardo con 17 banche”.

Saipem 12000

Saipem 12000

Il quotidiano ricorda – oltre alla multa da 192 milioni ricevuta in Algeria – che dal 26 gennaio il titolo di Saipem ha quasi dimezzato il suo valore, passando da 2,04 a 1,16 euro. La capitalizzazione attuale ammonta a 1,1 miliardi.

Sempre Il Messaggero scrive che Intesa Sanpaolo e UniCredit, prima di impegnarsi nella ristrutturazione del debito, vogliono da Eni e CDP un impegno alla ricapitalizzazione di Saipem (“superiore a 2,5 miliardi”).

saipem 4

saipem 4  Francesco Caio

Francesco Caio  LA NAVE SAIPEM 12000

LA NAVE SAIPEM 12000  SAIPEM

SAIPEM