iliad vodafone 1

iliad vodafone 1

1 - ILIAD: BLOOMBERG, OFFERTA PER 100% DI VODAFONE ITALIA

(ANSA) - Iliad ha avanzato un'offerta per l'acquisto del 100% di Vodafone Italia. Lo afferma Bloomberg, che spiega di aver ricevuto una conferma in questo senso dall'amministratore delegato di Iliad, Thomas Reynaud.

2 - ILIAD, OFFERTA FORMALE PER IL 100% DI VODAFONE ITALIA: OPERAZIONE DA 14 MILIARDI

Mila Fiordalisi per https://www.corrierecomunicazioni.it/

THOMAS REYNAUD

THOMAS REYNAUD

14 miliardi di euro: tanto potrebbe valere l’acquisizione da parte di Iliad del 100% di Vodafone Italia. È quanto emerge da indiscrezioni di Bloomberg che annuncia di aver ricevuto una conferma dall’amministratore delegato di Iliad, Thomas Reynaud.

A quantificare il valore dell’operazione è il Sole 24Ore. 14 miliardi per rilevare la totalità delle attività italiane della telco britannica. Si tratta di una cifra congrua? Di certo è ben al di sotto dei 21 miliardi sborsati dai russi di Vimpelcom per prendersi Wind nel 2011, operazione che diede vita alla sesta società di Tlc al mondo. Ma da allora i tempi sono cambiati. Molto cambiati.

vodafone

vodafone

Il valore dell’Arpu era oltre i 20 euro, oggi è crollato al di sotto dei 10. Sono aumentati gli indebitamenti delle telco e il mercato si è fatto talmente competitivo da non consentire più la tenuta per quattro grandi operatori.

Nick Read

Nick Read

Il consolidamento, dunque, è l’unica strada per tornare a un equilibrio, almeno sulla carta e se è vero che al momento l’operazione Iliad-Vodafone è a livello embrionale, i tasselli che iniziano a comporre il puzzle sono parecchi.

Tanto per cominciare ci sono i nomi degli advisor, Lazard e Ubs incaricati dalle due telco per valutare l’operazione che se fosse portata a termine farebbe di Iliad il primo operatore in Italia con una marketshare del 36% e revenue vicine ai 6 miliardi.

thomas reynaud xavier niel maxime lombardini

thomas reynaud xavier niel maxime lombardini

Poi ci sono le dichiarazioni – di appena qualche giorno fa – di Nick Read, il ceo di Vodafone, in occasione della presentazione dei risultati finanziari. Il manager ha detto a chiare lettere che il consolidamento è necessario non solo in Italia ma anche in Uk e Spagna, confermando quanto già dichiarato lo scorso novembre in riferimento alla difficile situazione in cui versa il mercato europeo delle Tlc.

xavier niel

xavier niel

Le dichiarazioni di Read fanno il paio con quelle del numero uno di Iliad Italia Benedetto Levi di inizio gennaio: Se uno dei tre principali operatori sarà in vendita valuteremo tutte le opzioni senza preclusioni anche in chiave di M&A”. Ed oggi la conferma dell’Ad Thomas Reynaud.

Il matrimonio fra Linkem e Tiscali è un altro segnale evidente della strada che sta prendendo il nostro Paese. Last but not least: né Vodafone né Iliad commentano le indicrezioni, altro chiaro segnale che più di qualcosa bolle in pentola.

benedetto levi iliad

benedetto levi iliad

E d’altro canto l’operazione non sarebbe la prima in ottica di consolidamento in casa Vodafone: a marzo del 2020 è stata completata la fusione fra Inwit – la tower company del Gruppo Tim – e Vodafone Towers facendo di Inwit la più grande compagnia delle torri del nostro Paese.

ARTICOLI CORRELATI

PARTE IL RISIKO DELLE TELECOMUNICAZIONI! - ILIAD SCENDE IN CAMPO: OFFERTA A VODAFONE PER LE...

LA FUSIONE ILIAD-VODAFONE POTREBBE ESSERE UNA BUONA NOTIZIA PER TIM - UN EVENTUALE CONSOLIDAMENTO...

PROVE DI MATRIMONIO IN VISTA TRA VODAFONE E ILIAD: L'INTESA PORTEREBBE A RICAVI COMBINATI DI QUASI..

LE NOZZE ILIAD-VODAFONE PER SFIDARE TIM - SE L'AFFARE SARA FATTO, CHI COMANDERA? INSIEME ILIAD ...

iliad vodafone

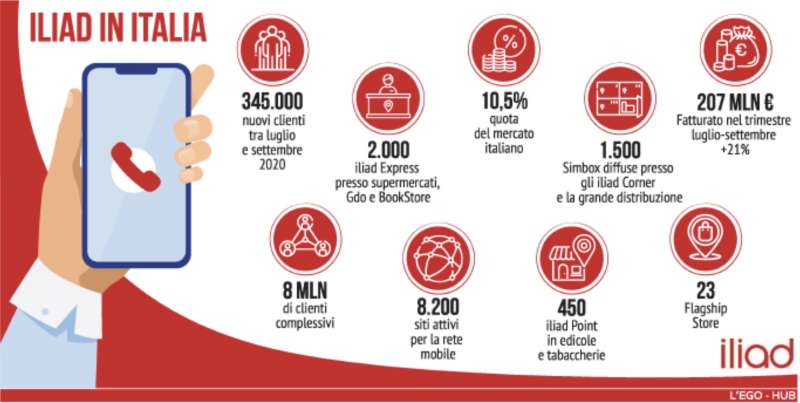

iliad vodafone  ILIAD IN ITALIA

ILIAD IN ITALIA  vodafone iliad

vodafone iliad