“EVVIVA DAGOSPIA” – FIORELLO SOTTERRA IL "FORNELLO DI GUERRA" E CHIEDE SCUSA A MODO SUO DOPO AVER…

1 - LA FONDAZIONE MONTE PASCHI FA CASSA CON MEDIOBANCA VIA ALLA CESSIONE DELL'1,9% PER TAGLIARE L'INDEBITAMENTO

Federico De Rosa per il "Corriere della Sera"

La Fondazione Montepaschi dice addio a Mediobanca. Palazzo Sansedoni ha iniziato a smobilizzare la partecipazione dell'1,9% in Piazzetta Cuccia vendendo sul mercato le prime tranche. Le cessioni sono partite la scorsa settimana e proseguiranno fino all'esaurimento della quota. Una parte è stata collocata sul mercato anche lunedì, ma poi le vendite si sarebbero fermate e quindi l'operazione non sarebbe da mettere in relazione con le perdite registrate nelle ultime sedute dai titoli Mediobanca.

La cessione della quota non era stata annunciata. È vero che la partecipazione era stata spostata tra gli asset disponibili per la vendita. Probabile tuttavia che l'ente senese volesse attendere tempi migliori per evitare di realizzare una minusvalenza. Ma il calo del titolo Mps in Borsa, di cui la Fondazione ha il 48% (52% dei diritti di voto), ha reso evidentemente necessaria un'accelerazione. È il conto che Gabriello Mancini è costretto a pagare a causa dei debiti contratti dalla Fondazione per sottoscrivere l'aumento di capitale da 2,2 miliardi varato prima dell'estate dal Montepaschi ed evitare di diluirsi.

La rapida discesa del titolo dei Rocca Salimbeni, e quindi del valore del pacchetto dato in pegno alle banche in cambio dei finanziamenti, ha reso necessario il reintegro delle garanzie. La Fondazione sarebbe esposta complessivamente per più di 1 miliardo, di cui 600 milioni accumulati per far fronte all'ultima ricapitalizzazione. Operazione che ha portato l'ente guidato da Mancini a vendere la partecipazione dello 0,42% in Intesa Sanpaolo, acquistata dalla Fondazione Cariplo, e a dismettere anche un pacchetto dell'8% dello stesso Mps. Ora è arrivato il turno di Mediobanca.

Nonostante la discesa in Borsa, o forse proprio per questo, sul mercato non mancano i compratori. Ieri si è saputo che il finanziere francese Vincent Bolloré, membro del consiglio di Mediobanca, ha arrotondato la sua partecipazione. Il 18 novembre ha acquistato 250 mila titoli di Piazzetta Cuccia, pari allo 0,025% del capitale a un prezzo di 5,19 euro con un investimento complessivo di 1,29 milioni di euro.

2 - GLI ERRORI DI MPS SU ANTONVENETA E QUELLI DELLE AUTHORITY

Massimo Mucchetti per il "Corriere della Sera"

Il Monte dei Paschi dovrebbe fare un aumento di capitale pari al 100% del suo valore di Borsa, segno di una crisi seria. La Fondazione non è più in grado di difendere la quota di controllo. Di chi è la responsabilità ? Risposta facile: è del board, presieduto da Giuseppe Mussari, che acquistò Antonveneta per 9 miliardi, pagando un premio del 32% sul valore corrente della banca padovana. Ed è ancora dello stesso consiglio, che ha avallato acquisti di titoli di Stato in misura proporzionalmente superiore a Intesa e Unicredit per fare «carry trade» allo scopo di integrare i modesti utili dell'attività ordinaria.

Ma esiste anche una risposta meno facile e più imbarazzante. Quel premio non era certo basso, ma in Borsa ne sono girati anche di ben superiori. Più del premio è la base del prezzo che avrebbe dovuto impensierire. Antonveneta era stata oggetto di un'Opa dell'olandese Abn Amro e poi la stessa Abn era stata conquistata dallo spagnolo Santander, dalla belga Fortis e dalla Royal Bank of Scotland con l'applauso dei regolatori.

Le ultime due del terzetto scalatore sono fallite, il Santander no, anche perché è riuscito a rivendere l'Antonveneta al Monte guadagnando un paio di miliardi in poche settimane. La domanda è: dov'era la Vigilanza sulla sana e prudente gestione? E come mai la Banca d'Italia, che oggi chiede un core Tier 1 del 9%, allora autorizzava operazioni che lo portavano al 5%?

Azzardiamo una risposta: anche in Via Nazionale si credeva che i ritorni sul capitale investito tendenti al 20% avrebbero risolto tutto, invece di ancorarsi ai fondamentali in base ai quali chi fa credito non può - non deve - guadagnare più di tanto perché non può - non deve - mettere a rischio i denari degli altri con i quali opera. I titoli di Stato. Mps ne ha comprati per compiacere Tremonti? Forse sì.

O forse, come dicevamo, per migliorare il conto economico. Ma può un'operazione sul debito sovrano del proprio Paese scontare, oltre che i normali alti e bassi, svalutazioni dettate da un'Autorità sovranazionale che cambia le carte in tavola e, dopo averli consigliati come privi di rischio, li tratta peggio dei titoli tossici? Colpe ce ne sono a Siena, ma anche a Roma, Londra e Francoforte. Ieri come oggi si continua a credere alla capacità del mercato di prezzare il rischio di controparte, nonostante le dure repliche della storia di un mercato, arena della speculazione, ieri al rialzo e oggi al ribasso.

Gabriello Mancini

Gabriello Mancini Giuseppe Mussari

Giuseppe Mussari  monte dei paschi di siena

monte dei paschi di siena Massimo Mucchetti

Massimo Mucchetti sede MEDIOBANCA

sede MEDIOBANCA bollore article

bollore article  NAGEL E SIGNORA

NAGEL E SIGNORA

“EVVIVA DAGOSPIA” – FIORELLO SOTTERRA IL "FORNELLO DI GUERRA" E CHIEDE SCUSA A MODO SUO DOPO AVER…

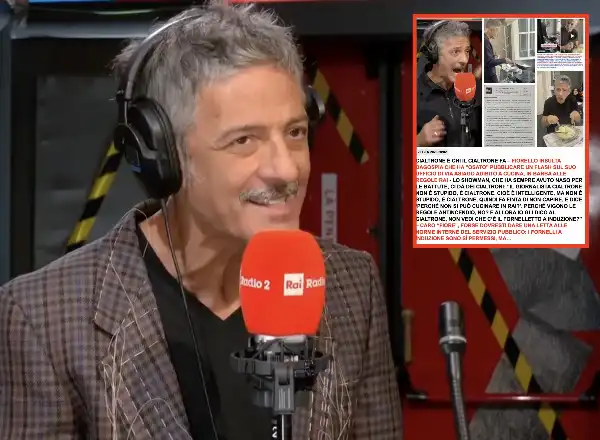

IL CASO DEL LIBRO “UN GENOCIDIO CHIAMATO OLOCAUSTO”, FIRMATO DA TALE ANTONINO SALERNO, DIVENTA UN…

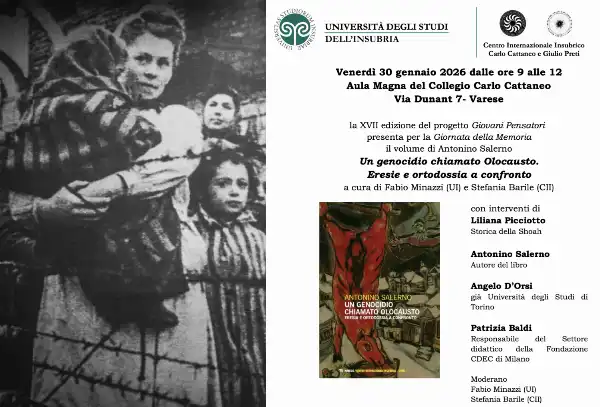

RUGGIERI, TORNA COM’ERI! - DOPO AVER LETTO SU DAGOSPIA UN COMMENTO AI SUOI ELOGI A TRUMP, IL NIPOTE…

DAGOREPORT – PER IL “T-REX” TRUMP (COPYRIGHT GAVIN NEWSOM) I SOVRANISTI EUROPEI SONO DINOSAURI…

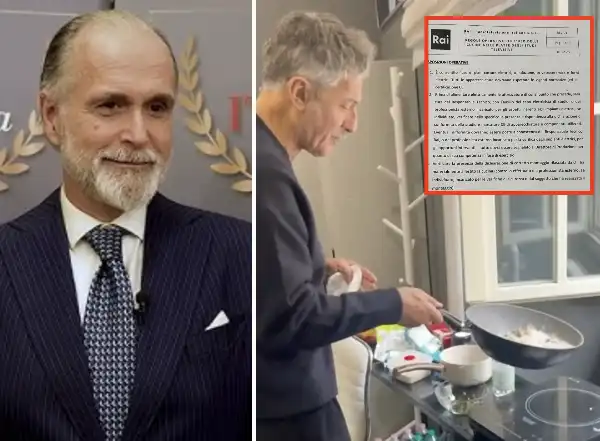

FLASH – È MAI POSSIBILE CHE FIORELLO SI METTA A CUCINARE NELLA SUA STANZA DI VIA ASIAGO, IN BARBA…

FOTO FLASH – MA FIORELLO IN RAI SI SENTE IL PADRONE DI CASA? SONO DUE GIORNI CHE CUCINA NELLA SUA…