1 - COSTAMAGNA E MINALI SPACCHERANNO CON LA SPAC REVO?

Luigi Pereira per www.startmag.it

CLAUDIO COSTAMAGNA

CLAUDIO COSTAMAGNA

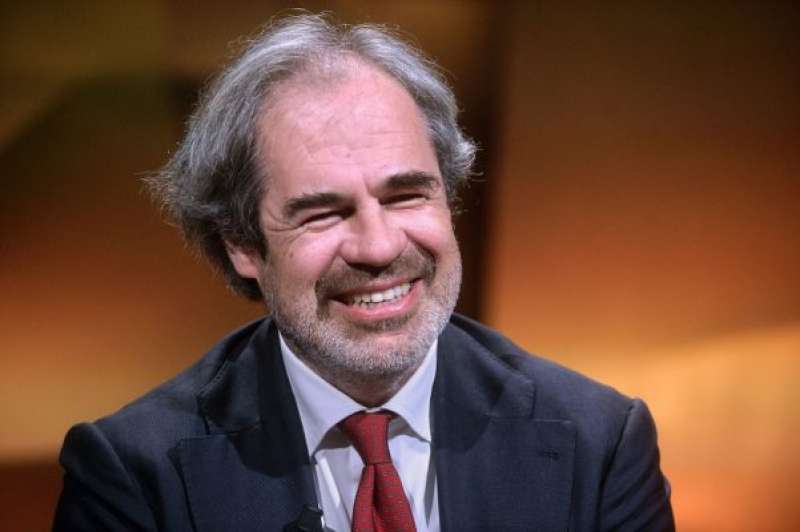

La coppia che non ti aspetti. Alberto Minali e Claudio Costamagna hanno deciso di mettersi insieme e promuovere una Spac totalmente diversa rispetto a quelle che già esistono.

Si chiama Revo e punta a una raccolta iniziale fino a 200 milioni di euro.

L’11 maggio parte il collocamento rivolto agli investitori istituzionali, curato da Intesa Sanpaolo, Ubs ed Equita.

alberto minali

alberto minali

“Ma siamo già molto vicini al nostro target e, anzi, pensiamo di superarlo” fanno sapere in conferenza stampa i promotori. Tanto che dopo la quotazione sul listino Aim di Borsa, previsto per la fine di maggio, l’impegno è trasferirsi il prima possibile sul mercato principale.

alberto minali 4

alberto minali 4

I due manager di lungo corso conoscono il mercato e hanno deciso lanciare di creare questo veicolo per, prima, puntare a individuare ed acquisire una società del settore assicurativo e, poi, creare un gruppo a vocazione insurtech.

Digitalizzazione, blockchain, processi di analisi e valutazione dei rischi automatizzati. Obiettivo dichiarato: diventare leader nel segmento delle specialty, principalmente al servizio delle Pmi e nel nuovo mondo dei rischi parametrici.

CLAUDIO COSTAMAGNA SCALA

CLAUDIO COSTAMAGNA SCALA

Tra i due, Alberto Minali sarà il ceo: “Abbiamo scelto il mercato delle specialty lines perché è solo parzialmente coperto dagli operatori tradizionali e quello, non ancora esistente, dei rischi parametrici con cui vorremmo cambiare il paradigma del business. Andremo a sottoscrivere rischi che necessitano di un bagaglio di competenze altamente specializzato e accompagnato da un modello che punta alla velocizzazione dei processi di valutazione – spiega l’ex ad di Cattolica ed ex dg di Generali – poiché vogliamo aumentare l’efficienza operativa e puntare alla soddisfazione dei distributori e dei clienti”.

Seduto a fianco a lui, Claudio Costamagna, che sarà il presidente. “Di solito una Spac raccoglie 1 per comprare 10, noi invece raccogliamo 200 per comprare tra i 50 e i 120. Revo è assolutamente diversa da tutte le altre anche per questa ragione, dice l’ex presidente di Cdp, che poi aggiunge.

alberto minali 3

alberto minali 3

“Secondo le stime il mercato italiano dei rischi specialty ammonta ad oltre 1,1 miliardi di euro in premi e riteniamo che il nostro progetto possa essere una soluzione alla carenza di offerta assicurativa a fronte di una domanda costante da parte delle Pmi. Insomma, non si tratta di una Spac “generalista”.

Finora, Vittoria Assicurazioni, Fondazione Cariverona, Scor Reinsurance Group hanno già aderito in qualità di Cornerstone Investor, cioè sponsor, con 15 milioni di euro ciascuno. E con vincolo di lock up di un anno dalla quotazione.

Ma Revo è particolare anche sul piano organizzativo: i promotori saranno vincolati addirittura per 5 anni. E saranno anche i manager, quindi pienamente ingaggiati nel raggiungere gli obiettivi di crescita del progetto nel medio termine. Inoltre, le azioni speciali non potranno convertibili nella fase di Business Combination.

alberto minali 1

alberto minali 1

In caso di opa o opas promossa sulla base di un prezzo di riferimento inferiore a quello iniziale di collocamento (10 euro per azione), verrà garantito lo stesso trattamento per investitori e promotori. Oltre ai due più promotori più famosi – Costamagna e Minali – nel management di saranno Simone Lazzaro come (Chief Underwriting Officer), Jacopo Tanaglia (Chief Financial Officer) e Stefano Semolini General Counsel. Per loro la sfida della novità è iniziata.

2 - SALE LA FEBBRE DELLA «SPAC»: SUL LISTINO UN ASSEGNO IN BIANCO

Cinzia Meoni per "il Giornale"

Sarà spac mania anche a Piazza Affari? A Wall Street è boom di questa sorta di assegni in bianco che raccolgono capitali sul mercato destinati ad acquisire realtà dall' elevato potenziale con cui fondersi, dando vita a un nuovo gruppo, a quel punto già quotato.

fabio gallia claudio costamagna piercarlo padoan

fabio gallia claudio costamagna piercarlo padoan

E anche nel Vecchio Continente, nelle ultime settimane, sono sempre più numerosi i big della finanza scesi in campo con proprie iniziative. Ieri l' inedito tandem formato da Alberto Minali, ex top manager di Generali e poi di Cattolica Assicurazione e Claudio Costamagna, banchiere d' affari già presidente di Cdp, ha annunciato il lancio di Revo, una spac (special purpose acquisition company) che punta a raccogliere 200 milioni di euro per rilevare realtà assicurative specializzate nei rischi speciali (tra cui anche il cyber risk) e in quello parametrico.

louise tingstrom jean pierre mustier

louise tingstrom jean pierre mustier

L' approdo sull' Aim di Revo è previsto entro fine maggio. Vittoria Assicurazioni, Fondazione Cariverona, Scor Reinsurance Group hanno già aderito con 15 milioni ciascuno.

La scelta di Revo si contrappone con la strada percorsa, nelle ultime settimane, da Jean Pierre Mustier, ex ad di Unicredit che, per la sua Pegasus, ha puntato su Amsterdam.

Finora la finanza tricolore si è mostrata piuttosto timida nell' utilizzo di questi strumenti, tanto che Revo segnerebbe il ritorno delle spac sull' Aim, il circuito dedicato (i veicoli di investimento possono comunque quotarsi anche sul Miv). Eppure, non mancano casi di successo come Illimity che affonda le sue origini nella Spac di Corrado Passera e oggi quotata sull' Mta.

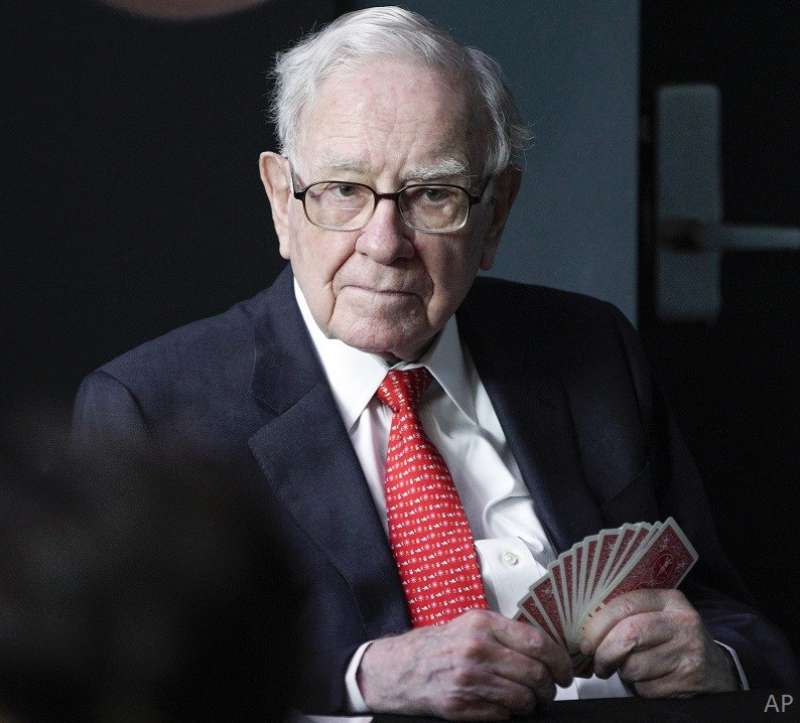

warren buffett holding cards

warren buffett holding cards

Negli ultimi dieci anni, secondo i dati di IR Top Consulting, sono state 26 le spac quotate sull' Aim (con una raccolta complessiva 2,7 miliardi) e in 18 hanno realizzato la fusione con la società target (business combination).

Il dato si raffronta con le 248 spac che, secondo i dati di Spac Analytics, sono sbarcate lo scorso anno a Wall Street (con una raccolta di 83 miliardi dollari) e con le 315 del 2021 (per una raccolta di 101 miliardi). La ricetta del successo Usa della spac unisce due elementi chiave: la ricerca di rendimento in un mercato in cui si è riversata, negli anni, una colossale liquidità e la capacità riconosciuta al team di promotori di individuare opportunità a prezzi attraenti, calmierando i multipli stellari raggiunti negli Usa dalle Ipo.

CORRADO PASSERA ILLIMITY

CORRADO PASSERA ILLIMITY

Warren Buffett nel corso dell' ultima assemblea di Berkshire Hathaway ha però messo in guardia gli investitori: «Non è mai una buona idea investire in una spac solo perché è promossa da qualcuno di famoso che sostiene che sia un buon investimento». Il guru di Omaha ha poi concluso evidenziando di tallone di Achille delle spac: la pressione per realizzare la business combination entro al massimo due anni o il rischio è quello di dover restituire l' assegno in bianco.