DAGOREPORT – MALEDETTO IL GIORNO CHE E' STATO PROMOSSO 'STO CAZZO DI REFERENDUM SULLA GIUSTIZIA! - G…

1.KAIROS PRONTA A DIVENTARE UNA BANCA PRIVATA

Da "La Stampa"

Kairos festeggia i suoi primi 15 anni e si prepara a diventare banca privata. La società di gestione indipendente, fondata e gestita da Paolo Basilico, conta di arrivare già nella seconda metà del prossimo anno alla trasformazione in banca. «Per poter sviluppare la parte di prestiti - ha detto ieri Paolo Basilico presentando i track record di questi primi tre lustri nel nuovo quartier generale, vicino a Piazza Cordusio a Milano – È l’ultimo tassello che ci manca per completare la gamma di servizi offerti».

Nel 2014 Kairos ha già raccolto un miliardo di euro con una crescita del 20% arrivando a gestire 6,5 miliardi. Un anno record ma Basilico assicura: «Continueremo a crescere del 10-15% l’anno». Nessuna quotazione in Borsa in vista, invece, e nessuna intenzione di diventare un polo aggregante nel settore del risparmio gestito in Italia.

2.PARTERRE

Da "il Sole 24 Ore"

LE BCC TRADITE SUL FONDO SALVA-BANCHE

Trattate alla pari dei big quando c'è da mettere mano al portafoglio, ma non quando c'è da ricevere il salvagente. Le banche di credito cooperativo alzano la voce contro le posizioni recentemente assunte dalla Commissione europea sul Fondo unico di risoluzione delle crisi bancarie: secondo Federcasse, così come le federazioni cugine di Germania, Polonia e Austria, l'atto dell'esecutivo comunitario si discosterebbe dai principi e dagli obiettivi fissati nella Direttiva europea Bank Recovery Resolution, approvata a maggio.

Il problema? Il meccanismo, così come ipotizzato, favorirebbe le banche "too big to fail" a rilevanza sistemica e penalizzerebbe quelle piccole, vanificando quel principio di proporzionalità che era stato uno dei principi guida della cornice normativa, "con il rischio di indebolire la costante e difficile azione delle banche cooperative di sostegno alle economie locali, alle famiglie ed alle Pmi", dice una nota congiunta diffusa ieri dalle tre associazioni. Che formulano alcune proposte concrete: un contributo forfait per le banche con attivi sono certe soglie e rivedere i fattori di rischio, inserendo tra quelli che li attenuano anche la stessa forma mutualistica. (Ma.Fe.)

EXOR, SEQUANA E L'INIZIO DEL DISIMPEGNO

Exor ha comunicato alla Borsa francese la cessione di circa l'1,5% di Sequana e la conseguente discesa sotto il 15% dei diritti di voto. Un piccola operazione ma che il mercato sembra intendere come il segnale di un prossimo disimpegno. Possibile? Sulla carta la vendita non dovrebbe stupire. L'asset, si sa, risulta tra le partecipazioni non strategiche e quindi potenzialmente destinate alla vendita.

Per di più, a giugno scorso, Exor ha iniettato nelle casse del gruppo mezzi freschi per 11,1 milioni (l'intera partecipazione del 17% era iscritta nella semestrale per 18 milioni) per sostenere un piano di ristrutturazione destinato a rimettere in riga i conti dell'azienda. Con l'operazione, stante la capitalizzazione di ieri, la finanziaria ha incassato circa 2,25 milioni. Ossia più o meno il 20% di quanto messo sul piatto tre mesi fa. Tradotto, cedendo un altro 6% Exor recupererebbe quanto investito recentemente. E il restante 9% andrebbe quasi a pareggiare, manca qualche milione, il precedente valore di carico. (L.G.)

SAAB, ONDATA DI ESUBERI IN ATTESA DEI SALVATORI

Di chanche i cinesi della Nevs ne hanno avute diverse negli ultimi mesi per trovare una soluzione alla profonda crisi della controllata svedese Saab. L'ultima a fine agosto, quando un tribunale svedese aveva accettato una domanda di sospensione dal fallimento presentata proprio da Nevs, che sperava in tempi brevi di siglare accordi con alcuni investitori, tra cui (secondo indiscrezioni) l'indiana Mahindra e la cinese Dongfeng.

Di cavalieri bianchi tuttavia non se ha ancora notizia e lo storico produttore di auto ha quindi annunciato misure drastiche sul fronte dell'occupazione: saranno licenziati 200 addetti (un terzo della forza lavoro) presso lo stabilimento di Trollhattan, dove da maggio non vengono prodotte più vetture in attesa dell'esito dei «famosi» colloqui con gli investitori. Nel frattempo un amministratore nominato dal tribunale presenterà il piano di riorganizzazione a un incontro con i creditori di Saab, fissato per l'8 ottobre. (B.Ce.)

3.SUSSURRI E GRIDA

Da il "Corriere della Sera"

NTV, IL NEGOZIATO CON GLI ISTITUTI E L’AUMENTO DI 70 MILIONI

(f.mas. ) Dovrebbe essere di circa 70 milioni — dunque un po’ meno dei 100 inizialmente ipotizzati — l’aumento di capitale cui i soci di Ntv saranno chiamati per rimettere in piedi il gruppo concorrente a Trenitalia nell’Alta Velocità con i treni Italo.

Diego della Valle Montezemolo Italo

Diego della Valle Montezemolo Italo

La cifra finale della ristrutturazione — cui lavora l’advisor Lazard — dovrà essere concordata con le banche (a cominciare da Intesa Sanpaolo, che è anche azionista al 20%), alle quali sarà richiesta una partecipazione sotto forma di rinegoziazione dei debiti, stralcio o conversione in azioni. Intanto dal punto di vista industriale il gruppo taglia dal 15 dicembre la tratta sperimentale adriatica (Rimini, Pesaro e Ancona), causa l’alto costo del pedaggio, per ampliare le tratte su Napoli da Venezia e raddoppiare a 12 i treni no-stop Roma-Milano, più redditizie.

Resta il nodo della regolamentazione: Ntv aspetta ancora una risposta dell’authority sui Trasporti all’esposto presentato mesi fa sulla determinazione dei criteri del costo dei pedaggi e sulla loro determinazione, che Ntv vorrebbe fossro riscritti con una decisione definitiva e non con provvedimenti provvisori.

SABAF, QUEL BALZO IN BORSA DOPO IL DIVIDENDO STRAORDINARIO

(f.mas. ) Non è usuale trovare di questi tempi un titolo che renda l’8%. Da ieri a Piazza Affari c’è Sabaf, produttore di bruciatori e altri accessori per le cucine a gas e il lavaggio controllato da sempre dalla famiglia Saleri. Da ieri i Saleri saranno più ricchi grazie al dividendo straordinario di 1 euro per azione deciso dal consiglio. Il dividendo, 11,5 milioni totali, corrisponde appunto a un dividend yield dell’8%. Il titolo, che già aveva corso parecchio in Borsa, ieri ha segnato un rialzo del 4,59% a quasi 13 euro, nonostante il gruppo — come ricordano gli analisti di Equita sim — debba ricorrere all’indebitamento per finanziare l’esborso.

DAGOREPORT – MALEDETTO IL GIORNO CHE E' STATO PROMOSSO 'STO CAZZO DI REFERENDUM SULLA GIUSTIZIA! - G…

DAGOREPORT – A UN MESE DAL REFERENDUM SULLA GIUSTIZIA, INEVITABILMENTE DIVENTATO IL GIORNO DEL…

FLASH! - JORDAN BARDELLA PENSA ALLE ELEZIONI PRESIDENZIALI DEL 2027 E SI SPOSTA AL CENTRO: IL…

DAGOREPORT - MENTRE LA PROCURA DI MILANO, DOPO AVER ISCRITTO SUL REGISTRO DEGLI INDAGATI…

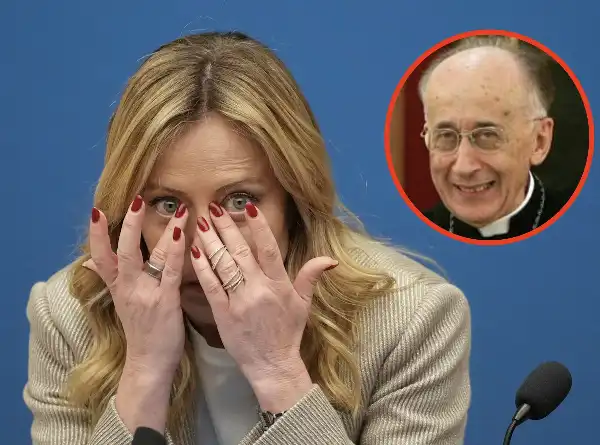

FLASH – PERCHÉ GIORGIA MELONI HA UN INFERMIERE CHE ABITUALMENTE VA DA LEI? IL CARDINAL CAMILLO…

DAGOREPORT – COSA, E CHI, HA CONVINTO SERGIO MATTARELLA A PRESIEDERE, PER LA PRIMA VOLTA IN 11 ANNI…