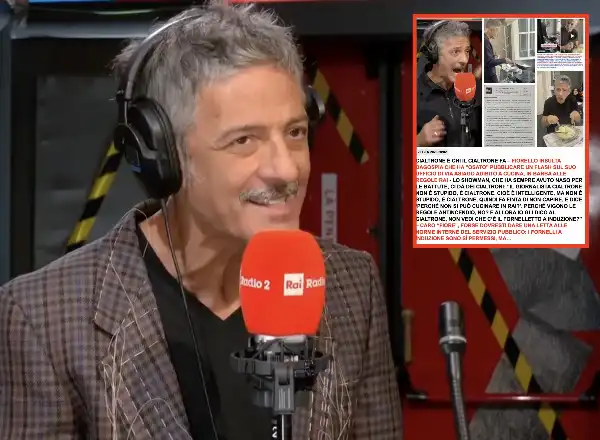

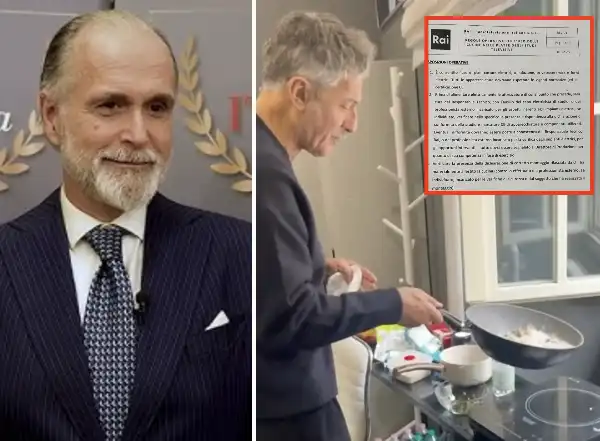

“EVVIVA DAGOSPIA” – FIORELLO SOTTERRA IL "FORNELLO DI GUERRA" E CHIEDE SCUSA A MODO SUO DOPO AVER…

Fabrizio Massaro per “CorrierEconomia - Corriere della Sera”

Potrebbe arrivare dall' Est asiatico l' investitore stabile - l' anchor investor - attorno al quale imperniare il terzo salvataggio del Montepaschi.

Il faro è puntato su alcuni mega fondi sovrani, già attenzionati da Jp Morgan, la banca d' affari che ha preso in mano le redini della ristrutturazione dell' istituto senese. I top banker del gruppo Usa, dal capo italiano Guido Nola all' ex ministro Vittorio Grilli, stanno lavorando ventre a terra per riuscire a chiudere entro l' anno l' operazione, che è molto complessa perché prevede la cartolarizzazione di 28 miliardi di sofferenze (anticipata da un prestito-ponte da 6 miliardi) e una contestuale patrimonializzazione per 5 miliardi, ancora da definire.

Jp Morgan non vuole farsi influenzare dal referendum costituzionale, che è l' elemento di grande incertezza politica per i rischi sulla tenuta del governo di Matteo Renzi in caso di vittoria del «no».

Molto dipenderà dai tempi: se si andrà al voto entro novembre, lo spazio per chiudere entro l' anno l' aumento ci potrebbe essere, qualunque fosse l' esito delle urne. Ma anche se si votasse a dicembre, Mps potrebbe varare l' aumento nei primi giorni di gennaio senza dover attendere i conti di fine anno.

Tutto è legato alle tecnicalità dell' aumento stesso: se fosse senza diritto di opzione non si dovrebbero attendere le tre settimane della negoziazione dei diritti e quindi si potrebbe accelerare nella vendita delle nuove azioni. Di fatto si trasformerebbe l' aumento in una nuova ipo di Mps, rivolta prevalentemente a investitori istituzionali, a cominciare proprio dai quei due-tre fondi sovrani, soprattutto asiatici (e forse anche cinesi, già presenti in Mps con la Banca Centrale di Pechino), che avrebbero guardato con favore alle proposte di Jp Morgan.

Insomma gli osservatori più attenti sulle vicende senesi ritengono che la banca Usa abbia in mano «un asso nella manica», e che per questo avrebbe forzato per ottenere il cambio di management a Siena.

Quello dei fondi sovrani non sarebbe comunque un interesse a scatola chiusa ma da confermare sulla base di un preciso piano industriale e finanziario. Sarà questo il lavoro su cui dovrà concentrarsi il nuovo amministratore delegato Marco Morelli, già a capo in Italia di Bofa-Merrill Lynch - una delle banche del consorzio di pre-garanzia dell' aumento capitanato da Jp Morgan e Mediobanca - ma soprattutto ex vicedirettore generale di Mps dal 2006 al 2010 e prima ancora top banker proprio di Jp Morgan in Italia per oltre un decennio.

Morelli sarebbe stato scelto perché più in linea con l' impostazione che le banche d' affari stanno dando all' operazione. E in più è anche gradito al governo: non tanto, o non solo, per la sua amicizia con il consigliere principe di Renzi, Marco Carrai, ma soprattutto perché la scorsa primavera è stato uno dei creatori del Fondo Atlante, veicolo determinante per salvare Popolare di Vicenza e Veneto Banca e ora elemento chiave della maxi-cartolarizzazione delle sofferenze di Mps.

Ciò non significa che Morelli sia uno yes-man: al contrario, il banchiere è noto per il suo carattere ruvido e poco incline a subire condizionamenti, come ha dimostrato anche nel suo periodo senese con la contrapposizione al capo dell' area finanza, Gianluca Baldassarri. Una linea di condotta che gli ha fatto ottenere l' archiviazione nell' indagine sulle vicende del Montepaschi.

Il lavoro di Morelli sarà complesso: oggi, il suo primo giorno a Siena, incontrerà i sindacati dei bancari. La ristrutturazione di Viola, che ha riportato la banca all' utile (302 milioni nel semestre), si è fondata su 800 milioni di risparmi, grazie anche a 5.500 bancari che hanno lasciato l' istituto senza licenziamenti. Morelli, nella rivisitazione del nuovo piano industriale, potrebbe trovarsi a intervenire ancora di più sui costi. In tal caso le stime più pesanti parlano di 5 mila nuovi esuberi, sempre che Morelli decida di muoversi per questa via.

C' è poi il tema delle tecnicalità dell' aumento, aspetti delicati sui quali Viola si è scontrato più volte con Jp Morgan. Un nodo è la concessione o meno del diritto di opzione ai vecchi soci: una parte dell' aumento sarà per forza di cose riservata agli anchor investor, e un' altra parte alla conversione volontaria dei bond subordinati. Il resto (fra 1 e 2 miliardi) potrebbe anch' esso venire collocato senza diritto di opzione: si troverebbero con più facilità gli investitori, specialmente se le altre due fasi (anchor e conversione dei bond) avranno successo.

Ma non è facile privare i soci attuali, soprattutto i piccoli risparmiatori, della possibilità di partecipare agli eventuali guadagni futuri della nuova Mps. È vero che ai soci attuali viene comunque assegnata la junior notes della cartolarizzazione (di fatto la attuale capitalizzazione di Mps, scesa ad appena mezzo miliardo di euro esprime solo il valore di queste notes); ma essa verrebbe comunque assegnata ai vecchi soci, indipendentemente dal diritto di opzione.

Se poi il referendum andasse bene e il titolo Mps salisse, sarebbe più difficile privare i soci di un diritto di opzione che acquista sempre maggior valore. Senza contare che bisogna passare dall' assemblea: i soci, con la maggioranza dei due terzi, dovrebbero votare il proprio suicidio finanziario. E potrebbe non essere così scontato.

“EVVIVA DAGOSPIA” – FIORELLO SOTTERRA IL "FORNELLO DI GUERRA" E CHIEDE SCUSA A MODO SUO DOPO AVER…

IL CASO DEL LIBRO “UN GENOCIDIO CHIAMATO OLOCAUSTO”, FIRMATO DA TALE ANTONINO SALERNO, DIVENTA UN…

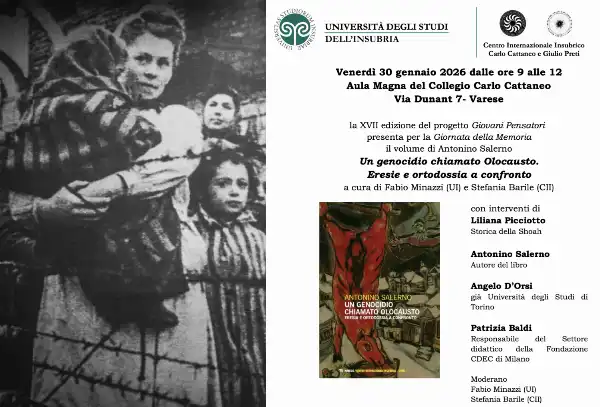

RUGGIERI, TORNA COM’ERI! - DOPO AVER LETTO SU DAGOSPIA UN COMMENTO AI SUOI ELOGI A TRUMP, IL NIPOTE…

DAGOREPORT – PER IL “T-REX” TRUMP (COPYRIGHT GAVIN NEWSOM) I SOVRANISTI EUROPEI SONO DINOSAURI…

FLASH – È MAI POSSIBILE CHE FIORELLO SI METTA A CUCINARE NELLA SUA STANZA DI VIA ASIAGO, IN BARBA…

FOTO FLASH – MA FIORELLO IN RAI SI SENTE IL PADRONE DI CASA? SONO DUE GIORNI CHE CUCINA NELLA SUA…