DAGOREPORT – RUMORS: DOMANI GIAMPAOLO ROSSI POTREBBE INCONTRARE GIORGIA MELONI PER FARE IL PUNTO…

1- PARMALAT SI COMPRA LACTALIS USA BESNIER INCASSA IL TESORETTO DI BONDI

Ettore Livini per "la Repubblica"

Se la montagna non va a Maometto, Maometto va alla montagna. E la famiglia Besnier, alla fine, riesce a mettere le mani sul tesoretto della Parmalat. Non attraverso la via maestra del dividendo straordinario (del quale tra l´altro avrebbero beneficiato anche gli azionisti di minoranza) ma vendendo a Collecchio per 905 milioni di dollari Lactalis Usa, le sue attività casearie negli Stati Uniti.

L´operazione, approvata con l´ok dei comitati di corporate governance dell´ex impero dei Tanzi, servirà - precisa una nota dell´azienda - a rafforzare la posizione del gruppo emiliano nel mercato statunitense e in particolare sul mercato dei formaggi.

Parmalat pagherà Lactalis Usa utilizzando parte della liquidità (quasi 1,4 miliardi) raccolta da Enrico Bondi grazie alla cause legali contro banche, revisori e manager seguite alla bancarotta dell´azienda. I soldi andranno direttamente nelle tasche del suo azionista di riferimento, la famiglia Besnier, che - guarda caso - controlla al 100% anche il colosso a stelle e strisce.

Il prezzo sborsato da Collecchio è pari a 9,5 volte l´utile operativo previsto nel 2012. Lactalis, in virtù delle esenzioni previste dalle leggi francesi, ha tuttavia sempre protetto sotto un velo di riservatezza i dati finanziari del suo business (emersi in modo parziale solo in occasione dell´Opa su Parmalat), discorso che vale a maggior ragione per la sua controllata statunitense.

La Consob, non a caso, sembra aver già messo le mani avanti, obbligando Sofil, la cassaforte dei Besnier, a dare ieri spiegazioni più dettagliate sulla ratio dell‘operazione. «E´ una transazione motivata solo da ragioni industriali - precisa la nota francese - per migliorare il portafoglio prodotti e la copertura geografica del business». Lactalis ha anche smentito di avere allo studio la fusione delle sue attività nel latte in Francia e Spagna e la successiva cessione a Parmalat.

Peccato che in passato i francesi avessero fatto trapelare l´idea di fare di Collecchio il polo industriale europeo del latte nel gruppo. Obiettivo ora rivisto in corso d´opera per riposizionarla sui formaggi e per di più negli Stati Uniti. Scelta, dicono i maliziosi, fatta solo perché questa era la strada più semplice per trasferire la cassa in pancia al gruppo emiliano nelle tasche dei Besnier. L´azionista transalpino, nel frattempo, aveva già messo le mani sulla liquidità : «Abbiamo trasferito nella tesoreria centrale 1,18 miliardi di Parmalat, anche se di recente ne abbiamo riportati 200 milioni a Collecchio per studiarne altre destinazioni», ha precisato Lactalis su richiesta Consob.

Ora è vero che il tesoretto nel 2011 ha reso più di quanto avesse fatto l´anno prima grazie al buon lavoro di gestione dei Besnier. Ma è pur vero che lo stesso bilancio della Parmalat ammette che se fosse stato utilizzato per investimenti sul mercato del reddito fisso in un mercato volatile come questo avrebbe potuto rendere di più. Acqua passata ormai. L´ex impero dei Tanzi oggi è felicemente sbarcato negli Usa. E i Besnier, beati loro, si sono messi in tasca un bel pezzo del suo ex tesoretto.

2- PARMALAT GENEROSA CON LACTALIS, MA IL MERCATO NON SCONTA SINERGIE

Da "Milano Finanza"

Parmalat perde più del mercato (-3,41% a 1,64 euro) dopo aver annunciato ieri l'acquisizione di Lactalis American Group per un controvalore complessivo di 904 milioni di dollari, ovvero 9,5 volte il multiplo enterprise value/ebitda 2012, un multiplo un po' generoso rispetto a quello implicito (9 volte) nell'opa sul gruppo di Collecchio, ma non sconta completamente le future sinergie.

"La nostra prima impressione è che l'affare sia abbastanza costoso: il margine ebitda di Lactalis American Group è dell'8,6% rispetto alle nostre stime del gruppo Parmalat prima dell'acquisizione di un margine ebitda dell'8,2% e di un multiplo ev/ebitda di circa 3 volte", valutano gli analisti di Banca Akros (hold e target price a 1,87 euro confermati sul titolo). Anche stando di manica larga per Mediobanca (neutral e target a 1,49 euro) Parmalat da sola tratta a 5,5 volte l'ev/ebitda 2011.

Gli analisti di Banca Akros vorrebbero sapere, in particolare, l'importo potenziale delle sinergie, "che al momento non sembrano così consistenti", il ROCE (ritorno sul capitale impiegato) storico del gruppo acquisito e gli obiettivi di crescita prospettici, al fine di valutare appieno l'impatto della transazione sul bilancio del gruppo Parmalat.

La società acquisita, attiva principalmente in Usa nella produzione e distribuzione di formaggi e derivati del latte, ha chiuso il 2011 con vendite pari a 979 milioni di dollari e un ebitda di 84 milioni di dollari. L'operazione, che verrà chiusa entro luglio, verrà finanziata interamente con mezzi propri.

Nonostante gli analisti ritengano che l'acquisizione apra a Parmalat nuove opportunità di crescita e una migliore allocazione del proprio capitale, la scarsità di informazioni concernenti la neo-acquisita Lactalis American Group "ci previene dall'avere un approccio molto più costruttivo al deal", affermano gli esperti di Intermonte che sul titolo hanno un rating outperform e un target price a 2 euro.

Ma gli analisti di Equita (buy e target price a 2,14 euro confermati su Parmalat) parlando di "operazione razionale e potenzialmente accrescitiva dopo le sinergie". Sinergie che si possono cogliere nella complementarietà geografica: Parmalat non è presente in Usa mentre la controllante Lactalis è notevolmente più debole di Parmalat in Canada dove il gruppo italiano sviluppa un fatturato di 1,6 miliardi di euro.

Bisogna poi guardare alla complementarietà di prodotto: Parmalat è attiva, fra l'altro, nei formaggi duri, che potranno essere esportati verso gli Stati Uniti, mentre Lactalis è attiva nei formaggi freschi (mozzarella e altri formaggi italiani) e nel brie, con marchi globali (Galbani e President) e locali.

A questo si aggiunge l'opportunità di sviluppo in America Latina, in particolare in Brasile e Messico (oggi la società di Collecchio è solo in Colombia e Venezuela), importando formaggi prodotti in Usa, Canada ed Europa. Pre-sinergie gli analisti di Equita calcolano un enterprise value/ebitda della combined di 4,6 volte contro le 6 dei competitor e un ROCE del 4%: ogni 5 milioni di euro di maggiore ebitda il ROCE salirebbe di mezzo punto.

parmalat GetContent asp jpeg

parmalat GetContent asp jpeg BESNIER

BESNIER CALISTO TANZI MALATO IN TRIBUNALE

CALISTO TANZI MALATO IN TRIBUNALE tanzi cal 016 parmalat

tanzi cal 016 parmalat Enrico Bondi

Enrico Bondi GRUPPO LACTALIS

GRUPPO LACTALIS Banca Akros

Banca Akros

DAGOREPORT – RUMORS: DOMANI GIAMPAOLO ROSSI POTREBBE INCONTRARE GIORGIA MELONI PER FARE IL PUNTO…

MA COME SI FA… E SUL “CORRIERONE’’, COSÌ CARO ALLA FIAMMA MAGICA… EPPOI CHE BISOGNO C’ERA… 24 ORE DO…

“IL MATRIMONIO È UN LIMITE” – LO DICEVA, NEL 2015, VITTORIO SGARBI, CHE SOSTENEVA: “HO UNA…

DAGOREPORT! – A GRANDE RICHIESTA RIPROPONIAMO IL BECERO E VOLGARE DISCORSETTO DEL PARRUCCHINATO…

DAGOREPORT - COSA HA SPINTO TRUMP AD “ANNULLARE” LA PARTECIPAZIONE DEL SUO VICE PRESIDENTE JD VANCE…

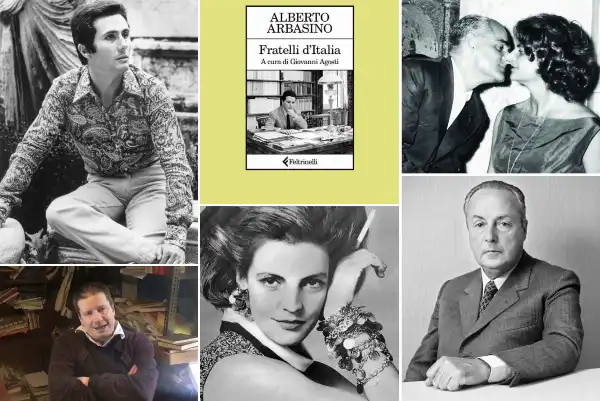

DAGOREPORT ARBASINIANO – A PROPOSITO DELL’EGEMONIA CULTURALE DELLA SINISTRA: COME FU MASSACRATO NEL…